Dürr Aktiengesellschaft

Stuttgart

– Wertpapierkennnummer 556 520 –

– ISIN DE0005565204 –

Sehr geehrte Aktionärinnen, sehr geehrte Aktionäre,

wir laden Sie ein zu unserer

34. ordentlichen Hauptversammlung

der Dürr Aktiengesellschaft

am Freitag, 12. Mai 2023, 11:00 Uhr (MESZ)

(Einlass ist ab 10:00 Uhr (MESZ)),

im Verwaltungsgebäude der Dürr Aktiengesellschaft,

Carl-Benz-Straße 34, 74321 Bietigheim-Bissingen

I. Tagesordnung

| 1. |

Vorlage des festgestellten Jahresabschlusses der Dürr Aktiengesellschaft, des vom Aufsichtsrat gebilligten Konzernabschlusses

und des zusammengefassten Lageberichts der Dürr Aktiengesellschaft und des Dürr-Konzerns sowie des Berichts des Aufsichtsrats,

jeweils für das Geschäftsjahr 2022, des Vorschlags des Vorstands für die Verwendung des Bilanzgewinns sowie des erläuternden

Berichts des Vorstands zu den Angaben nach §§ 289a, 315a Handelsgesetzbuch für das Geschäftsjahr 2022

Die vorgenannten Unterlagen sind den Aktionärinnen und Aktionären (im Folgenden: Aktionären) im Internet unter

zugänglich. Sie werden dort auch während der Hauptversammlung zugänglich sein.

Der Aufsichtsrat hat den Jahresabschluss und den Konzernabschluss gebilligt. Der Jahresabschluss ist damit festgestellt. Entsprechend

den gesetzlichen Bestimmungen ist daher zu diesem Tagesordnungspunkt keine Beschlussfassung vorgesehen.

|

| 2. |

Verwendung des Bilanzgewinns

Vorstand und Aufsichtsrat schlagen vor, den im Jahresabschluss der Dürr Aktiengesellschaft ausgewiesenen Bilanzgewinn des

Geschäftsjahres 2022 in Höhe von 707.325.832,88 Euro wie folgt zu verwenden:

| – |

Ausschüttung einer Dividende von 0,70 Euro je Stückaktie (ISIN DE0005565204)

auf 69.202.080 Stückaktien

|

48.441.456,00 Euro

|

| – |

Vortrag auf neue Rechnung |

658.884.376,88 Euro |

Gemäß § 58 Absatz 4 Satz 2 Aktiengesetz ist der Anspruch auf die Dividende am dritten auf den Hauptversammlungsbeschluss folgenden

Geschäftstag fällig, das heißt am Mittwoch, den 17. Mai 2023.

|

| 3. |

Entlastung der Mitglieder des Vorstands für das Geschäftsjahr 2022

Aufsichtsrat und Vorstand schlagen vor, den im Geschäftsjahr 2022 amtierenden Mitgliedern des Vorstands für das Geschäftsjahr

2022 Entlastung zu erteilen.

|

| 4. |

Entlastung der Mitglieder des Aufsichtsrats für das Geschäftsjahr 2022

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2022 amtierenden Mitgliedern des Aufsichtsrats für das Geschäftsjahr

2022 Entlastung zu erteilen.

|

| 5. |

Wahl des Abschlussprüfers und des Konzernabschlussprüfers für das Geschäftsjahr 2023 sowie, für den Fall einer prüferischen

Durchsicht, des Prüfers für unterjährige Finanzberichte für das Geschäftsjahr 2023 sowie für das erste Quartal des Geschäftsjahres

2024

Der Aufsichtsrat schlägt – gestützt auf die Empfehlung des Prüfungsausschusses – vor, die Deloitte GmbH Wirtschaftsprüfungsgesellschaft,

München, zum Abschlussprüfer und zum Konzernabschlussprüfer für das Geschäftsjahr 2023 sowie – sofern eine solche erfolgt

– für die prüferische Durchsicht unterjähriger Finanzberichte für das Geschäftsjahr 2023 sowie für das erste Quartal des Geschäftsjahres

2024 zu wählen.

Der Prüfungsausschuss hat in seiner Empfehlung erklärt, dass seine Empfehlung frei von ungebührlicher Einflussnahme durch

Dritte ist und ihm keine die Auswahlmöglichkeiten beschränkende Klausel im Sinne von Artikel 16 Absatz 6 der Verordnung (EU)

Nr. 537/2014 des Europäischen Parlaments und des Rates vom 16. April 2014 über spezifische Anforderungen an die Abschlussprüfung

bei Unternehmen von öffentlichem Interesse und zur Aufhebung des Beschlusses 2005/909/EG der Kommission auferlegt wurde.

|

| 6. |

Wahl zum Aufsichtsrat

Herr Richard Bauer hat sein Aufsichtsratsmandat mit Schreiben vom 22. Februar 2023 mit Wirkung zum Ablauf der ordentlichen

Hauptversammlung 2023 niedergelegt. In der Hauptversammlung soll deshalb ein Nachfolger für Herrn Richard Bauer gewählt werden.

Der Aufsichtsrat setzt sich nach den §§ 96 Absätze 1 und 2, 101 Absatz 1 Aktiengesetz und §§ 1, 6, 7 Absatz 1 Satz 1 Nr. 1

Mitbestimmungsgesetz aus sechs von den Arbeitnehmern und sechs von den Aktionären zu wählenden Mitgliedern und zu mindestens

30 % aus Frauen und zu mindestens 30 % aus Männern zusammen.

Da der Aufsichtsrat gemäß § 96 Absatz 2 Satz 1 Aktiengesetz der Gesamterfüllung mit einstimmigem Beschluss vom 29. Juli 2015

gegenüber dem Aufsichtsratsvorsitzenden widersprochen hat, müssen im Aufsichtsrat sowohl auf der Seite der Anteilseigner als

auch auf der Seite der Arbeitnehmer mindestens zwei Sitze mit Frauen und mindestens zwei Sitze mit Männern besetzt sein, um

das Mindestanteilsgebot nach § 96 Absatz 2 Satz 1 Aktiengesetz zu erfüllen. Die Zusammensetzung des Aufsichtsrats entspricht

den gesetzlichen Vorgaben zur Mindestquote von Frauen und Männern bereits ohne Berücksichtigung der zur Wahl stehenden Person.

Der Aufsichtsrat schlägt auf Empfehlung seines Nominierungsausschusses – unter Berücksichtigung der vom Aufsichtsrat für seine

Zusammensetzung beschlossenen Ziele und des vom Aufsichtsrat erarbeiteten Kompetenzprofils für das Gesamtgremium – vor, Herrn

Dr. Markus Kerber, politischer Koordinator, wohnhaft in Berlin, als Nachfolger für Herrn Richard Bauer als Vertreter der Aufsichtsratsmitglieder

der Anteilseigner mit Wirkung zur Beendigung der Hauptversammlung am 12. Mai 2023 zu wählen. Die Wahl erfolgt gemäß § 10 Absatz

3 der Satzung für den Rest der Amtszeit des ausscheidenden Herrn Richard Bauer, also bis zum Ende der ordentlichen Hauptversammlung

im Jahr 2025.

Bei Herrn Dr. Markus Kerber bestehen keine Mitgliedschaften in anderen gesetzlich zu bildenden inländischen Aufsichtsräten.

Mitgliedschaften in vergleichbaren in- und ausländischen Kontrollgremien von Wirtschaftsunternehmen: Heinz Dürr GmbH, Berlin,

Beiratsvorsitzender seit 2018.

Ein Lebenslauf des zur Wahl vorgeschlagenen Kandidaten ist im Anschluss an die Tagesordnung im Abschnitt III. Angaben zu dem zur Wahl vorgeschlagenen Aufsichtsratskandidaten abgedruckt und kann von der Einberufung der Hauptversammlung an über unsere Internetseite unter

eingesehen und heruntergeladen werden. Ferner wird der Lebenslauf dort auch während der Hauptversammlung zugänglich sein.

Der Aufsichtsrat hat sich bei Herrn Dr. Markus Kerber vergewissert, dass er den für das Mandat zu erwartenden Zeitaufwand

erbringen kann. Nach Ansicht des Aufsichtsrats steht Herrn Dr. Markus Kerber in keinen persönlichen oder geschäftlichen Beziehungen

zur Gesellschaft oder deren Konzernunternehmen oder den Organen der Gesellschaft, die nach C.13 des Deutschen Corporate Governance

Kodex in der Fassung vom 28. April 2022 offenzulegen wären. Er ist jedoch seit 2018 Vorsitzender des Beirats der Heinz Dürr

GmbH, die mit 26,2 % an der Gesellschaft beteiligt ist.

|

| 7. |

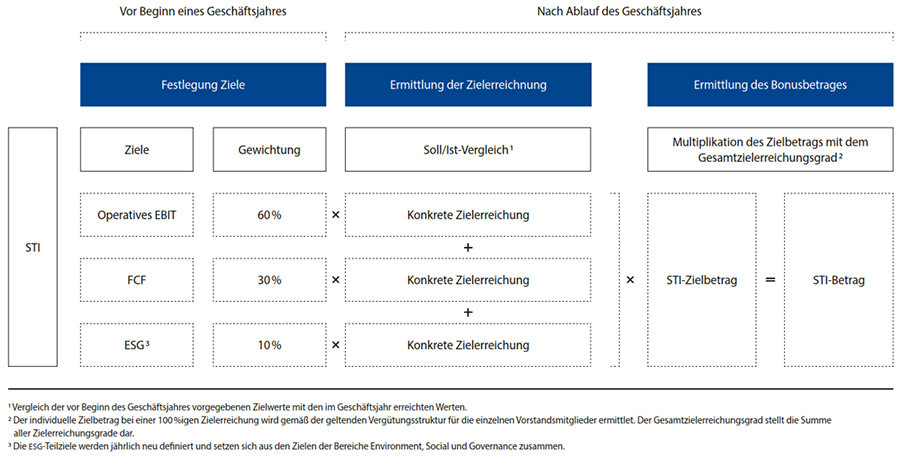

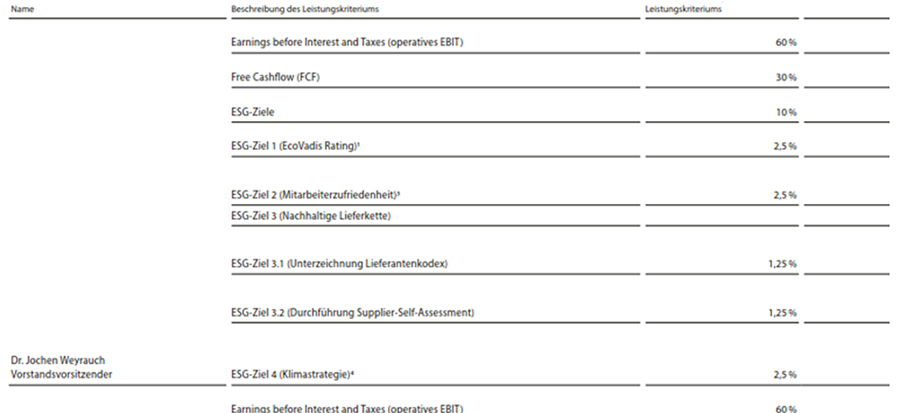

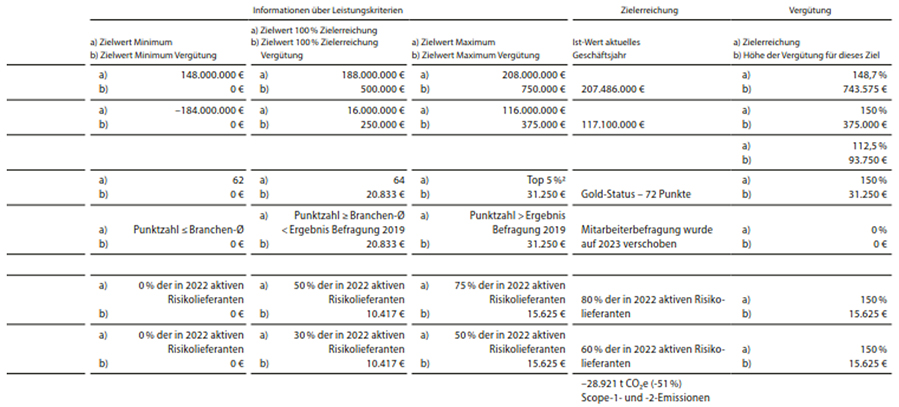

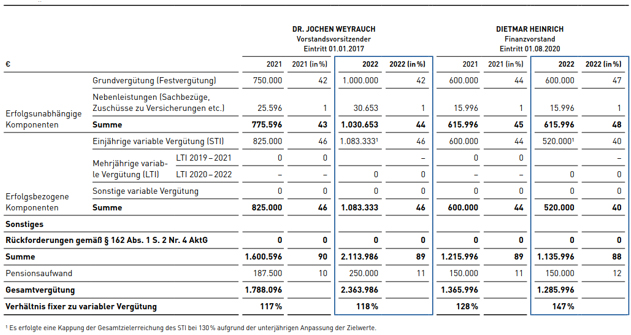

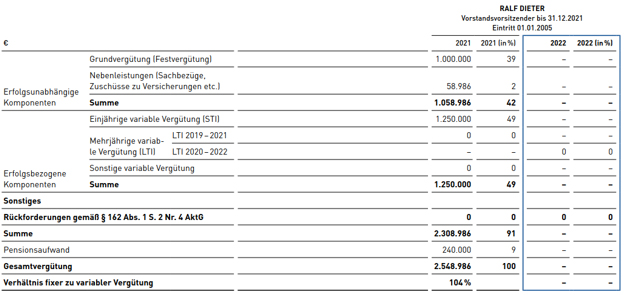

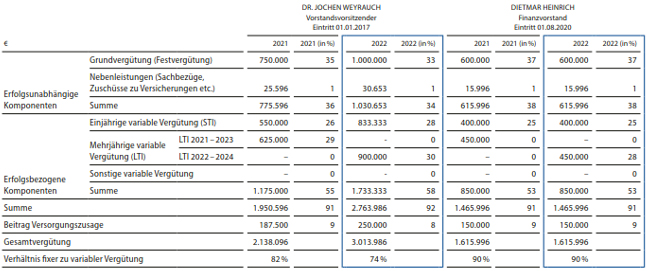

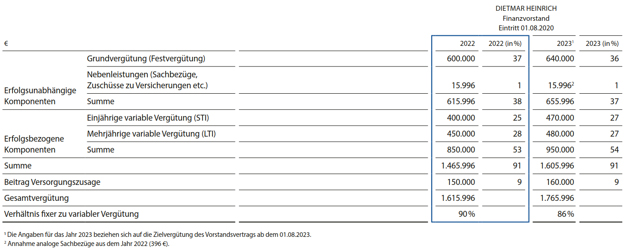

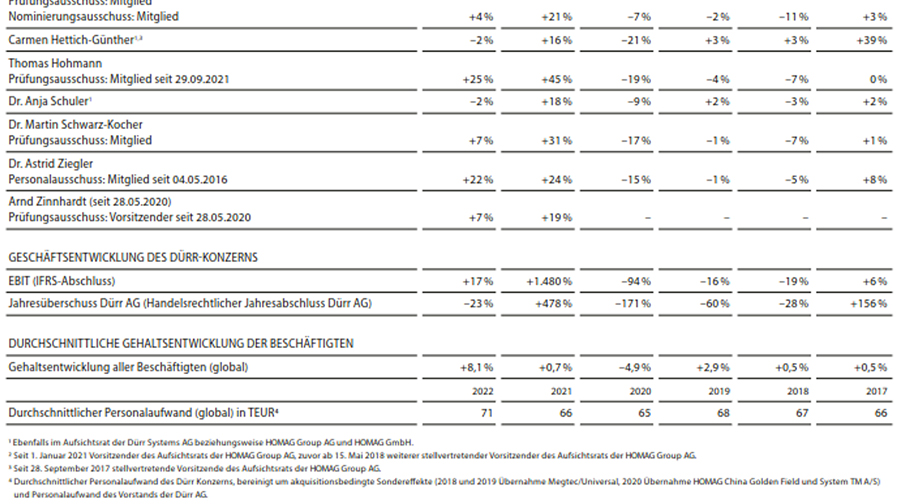

Billigung des geprüften Vergütungsberichts

Vorstand und Aufsichtsrat haben gemäß § 162 Aktiengesetz einen Bericht über die im Geschäftsjahr 2022 den Mitgliedern des

Vorstands und des Aufsichtsrats gewährte und geschuldete Vergütung erstellt, welcher der Hauptversammlung nach § 120a Absatz

4 Aktiengesetz zur Billigung vorgelegt wird.

Der Vergütungsbericht wurde gemäß § 162 Absatz 3 Aktiengesetz durch den Abschlussprüfer daraufhin geprüft, ob die gesetzlich

geforderten Angaben nach § 162 Absätze 1 und 2 Aktiengesetz gemacht wurden. Der Vermerk über die Prüfung des Vergütungsberichts

ist dem Vergütungsbericht beigefügt.

Aufsichtsrat und Vorstand schlagen vor, den nach § 162 Aktiengesetz erstellten und geprüften Vergütungsbericht für das Geschäftsjahr

2022 zu billigen.

Der Vergütungsbericht ist im Anschluss an die Tagesordnung im Abschnitt IV. Vergütungsbericht 2022 abgedruckt und von der Einberufung der Hauptversammlung an über unsere Internetseite unter

zugänglich. Ferner wird der Vergütungsbericht dort auch während der Hauptversammlung zugänglich sein.

|

| 8. |

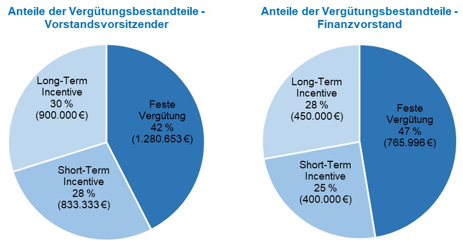

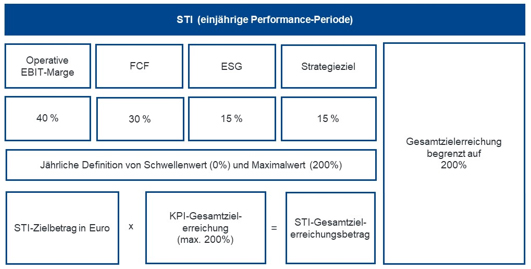

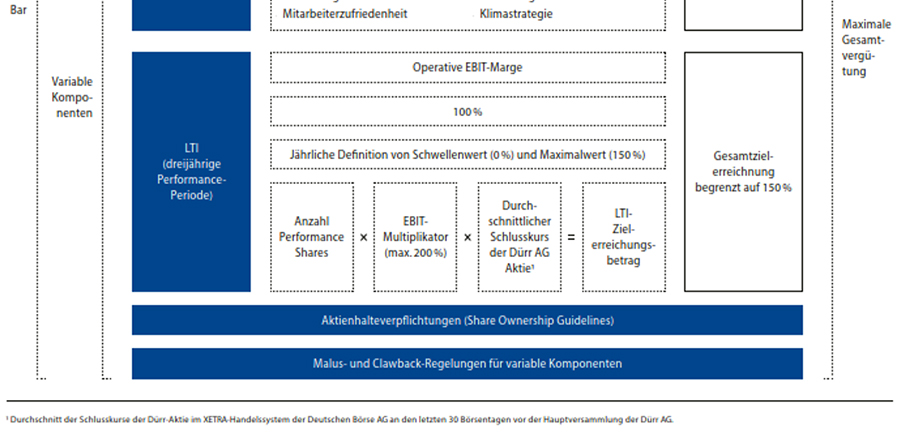

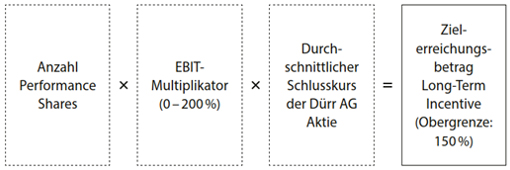

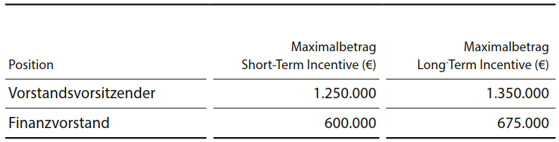

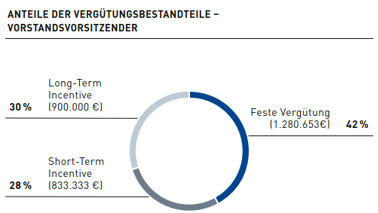

Beschlussfassung über die Billigung des Systems zur Vergütung der Vorstandsmitglieder

Gemäß § 120a Absatz 1 Satz 1 Aktiengesetz beschließt die Hauptversammlung der börsennotierten Gesellschaft über die Billigung

des vom Aufsichtsrat nach den Vorgaben des § 87a Aktiengesetz beschlossenen und der Hauptversammlung vorgelegten Vergütungssystems

für die Vorstandsmitglieder bei jeder wesentlichen Änderung des Vergütungssystems, mindestens jedoch alle vier Jahre.

Die Hauptversammlung der Dürr Aktiengesellschaft hat am 7. Mai 2021 das vom Aufsichtsrat vorgelegte Vergütungssystem gebilligt.

Der Aufsichtsrat der Aktiengesellschaft hat dieses Vergütungssystem, gestützt auf die Empfehlung des Personalausschusses des

Aufsichtsrats, fortentwickelt und in seiner Sitzung vom 2. Februar 2023 für nach Billigung durch die Hauptversammlung neu

abzuschließende Vorstandsverträge dieses fortentwickelte Vergütungssystem für die Vorstandsmitglieder der Dürr Aktiengesellschaft

beschlossen. Der Aufsichtsrat der Dürr Aktiengesellschaft hielt es für notwendig, das aktuelle Vergütungssystem des Vorstands

hinsichtlich der Struktur der kurz- (STI) und langfristigen (LTI) Vergütung zu überprüfen und nach erfolgter Marktanalyse

anzupassen. Das vorherige Vergütungssystem enthielt eine Nachhaltigkeitskomponente, die ausschließlich kurzfristig angelegt

war. Darüber hinaus war die variable Vergütung bei großen, externen Marktverwerfungen sehr volatil und führte relativ schnell

zu unangemessen starken Abweichungen von der Zielvergütung, was gerade in kritischen wirtschaftlichen Situationen konträr

zur erhöhten Leistungsanforderung wirkte. Das neue Vergütungssystem soll die große Bedeutung eines nachhaltigen Wirtschaftens

für die Dürr Aktiengesellschaft stärker und auch langfristiger abbilden. Zugleich wurden Anregungen von Investoren und Stimmrechtsberatern

noch stärker berücksichtigt. In der Ausarbeitung wurde das alte Vergütungssystem mit den existierenden Systemen anderer börsennotierter

Unternehmen verglichen und an gängige, etablierte Modelle angeglichen. Die Angleichung an die Marktpraxis bedingt eine Anpassung

der Maximalvergütungen des Vorstands, ohne Anpassung der Höhe der Zielvergütungen.

Der Aufsichtsrat schlägt der Hauptversammlung – gestützt auf die Empfehlung des Personalausschusses – vor, das im Anschluss

an die Tagesordnung unter Abschnitt V. Vergütungssystem für die Vorstandsmitglieder abgedruckte Vergütungssystem für die Vorstandsmitglieder zu billigen.

|

| 9. |

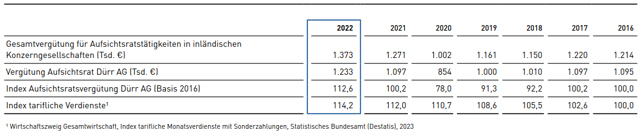

Änderung des Systems der Aufsichtsratsvergütung, Satzungsänderung

Die Hauptversammlung der Gesellschaft hat zuletzt am 13. Mai 2022 das System der Aufsichtsratsvergütung sowie damit korrespondierende

Satzungsänderungen beschlossen. Die immer weiter steigende Bedeutung der Aufsichtsratstätigkeit und die Anforderung an den

Aufsichtsrat, auch in einzelnen Bereichen besonders vertiefte Expertise aufzubauen, hat den Aufsichtsrat dazu veranlasst,

im Interesse einer effektiven Organisation der Aufsichtsratstätigkeit nach Wegen zu suchen, wie einzelne seiner Mitglieder

dabei unterstützt werden können, sich vertieft mit einzelnen, für die Arbeit des Aufsichtsrats besonders wichtigen und komplexen

Themen zu befassen, um die dabei gewonnene Expertise in die Sitzungen des Aufsichtsrats und seiner Ausschüsse einzubringen.

Als Ergebnis dieser Überlegungen hat der Aufsichtsrat beschlossen, vorzusehen, für solche besonders wichtigen und komplexen

Themen einzelne seiner Mitglieder als Experten zu bestimmen, die sich intensiver und umfassender mit den ihnen zugewiesenen

Themen befassen und ihre Expertise in den Aufsichtsrat und seine Ausschüsse einbringen sollen. Als erster Bereich, in dem

aufgrund seiner besonderen Bedeutung für die Tätigkeit des Aufsichtsrats ein solcher Experte bestimmt werden sollte, wurde

der Bereich Nachhaltigkeit (ESG – Environmental, Social, Governance) identifiziert und Frau Dr. Anja Schuler mit Wirkung zum

1. Januar 2023 als Nachhaltigkeitsexpertin gewählt.

Aufgrund der für einen solchen Experten damit verbundenen zusätzlichen zeitlichen Inanspruchnahme und Belastung halten Vorstand

und Aufsichtsrat eine zusätzliche Vergütung solcher Experten für angemessen. Unter Beibehaltung des ansonsten unverändert

zu übernehmenden Vergütungssystems für den Aufsichtsrat, so wie es von der Hauptversammlung am 13. Mai 2022 beschlossen wurde,

soll deshalb das Vergütungssystem um eine gesonderte Vergütung für Experten ergänzt und § 15 der Satzung entsprechend angepasst

werden. Gleichzeitig soll klargestellt werden, dass die Mitglieder des Aufsichtsrats in eine im Interesse der Gesellschaft

abgeschlossene Vermögensschaden-Haftpflichtversicherung für Organmitglieder und bestimmte Mitarbeiter mit einbezogen werden

können.

Die Vergütung der Mitglieder des Aufsichtsrats sowie die vorgeschlagene Änderung sind im Anschluss an die Tagesordnung unter

Abschnitt VI. bekannt gemacht und im Einzelnen beschrieben.

Aufsichtsrat und Vorstand schlagen vor, wie folgt zu beschließen:

In § 15 der Satzung der Gesellschaft wird Absatz 6 wie folgt neu gefasst und Absatz 7 wie folgt neu eingefügt:

| „(6) |

Experten, die vom Aufsichtsrat aus seiner Mitte gewählt werden, um sich vertieft mit einzelnen, für die Arbeit des Aufsichtsrats

besonders wichtigen und komplexen Themen zu befassen, erhalten erstmalig ab dem 1. Januar 2023 eine zusätzliche Vergütung

in Höhe von 11.000 Euro pro Jahr. Absatz 5 gilt für diese Vergütung entsprechend.

|

| (7) |

Die Mitglieder des Aufsichtsrats werden in eine im Interesse der Gesellschaft von dieser in angemessener Höhe unterhaltene

Vermögensschaden-Haftpflichtversicherung für Organmitglieder und bestimmte Mitarbeiter einbezogen, soweit eine solche besteht.

Die Prämie hierfür entrichtet die Gesellschaft.“

|

Die so angepassten und im Übrigen unveränderten Vergütungsregelungen werden bestätigt und das unter Abschnitt VI. Vergütung der Mitglieder des Aufsichtsrats beschriebene, mit Wirkung ab dem 1. Januar 2023 geltende Vergütungssystem für die Mitglieder des Aufsichtsrats wird beschlossen

und gebilligt.

|

| 10. |

Beschlussfassung über die Einfügung eines neuen § 16a in die Satzung um eine Ermächtigung des Vorstands, die Abhaltung einer

virtuellen Hauptversammlung vorzusehen

Das Gesetz zur Einführung virtueller Hauptversammlungen von Aktiengesellschaften und Änderung genossenschafts- sowie insolvenz-

und restrukturierungsrechtlicher Vorschriften vom 20. Juli 2022 (Bundesgesetzblatt vom 26. Juli 2022, S.1166 ff.) ermöglicht

es, auch zukünftig Hauptversammlungen ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten am Ort der Hauptversammlung

abzuhalten (sogenannte virtuelle Hauptversammlung). Nach § 118a Absatz 1 Satz 1 Aktiengesetz kann die Satzung vorsehen oder

den Vorstand dazu ermächtigen vorzusehen, virtuelle Hauptversammlungen abzuhalten.

Aufgrund der positiven Erfahrungen mit virtuellen Hauptversammlungen in den letzten Jahren soll die Gesellschaft auch in Zukunft

die Möglichkeit haben, virtuelle Hauptversammlungen durchzuführen. Um gleichzeitig sicherzustellen, dass die Aktionäre kurzfristig

ihre Entscheidung revidieren können, wenn sie feststellen sollten, dass die virtuelle Hauptversammlung gegenüber der Präsenzhauptversammlung

für sie nachteilig ist, soll dem Vorstand nur für die kurze Zeit von zwei Jahren die Ermächtigung nach § 118a Absatz 1 Satz

1 Aktiengesetz zur Einberufung von virtuellen Hauptversammlungen erteilt werden. Dazu soll eine entsprechende Ermächtigung

in die Satzung der Gesellschaft aufgenommen werden. Um auch mit Rücksicht auf die Interessen der Aktionäre fortan flexibel

über das Format der Hauptversammlung sachgerecht entscheiden zu können, ist es zweckmäßig, die Abhaltung als virtuelle Hauptversammlung

nicht unmittelbar durch die Satzung anzuordnen, sondern den Vorstand zur Festlegung des jeweiligen Formats der Hauptversammlung

zu ermächtigen. Die durch den Vorstand dann für jede Hauptversammlung zu treffende Entscheidung über deren Durchführung als

Präsenzversammlung oder in virtueller Form ist nach pflichtgemäßem Ermessen anhand der jeweils relevanten sachlichen Kriterien

zu treffen. Der Vorstand wird hierbei zukünftig seine Entscheidungen unter Berücksichtigung der Interessen der Gesellschaft

und ihrer Aktionäre treffen und hierbei insbesondere die Wahrung der Aktionärsrechte ebenso wie Aspekte des Gesundheitsschutzes

der Beteiligten, Aufwand und Kosten sowie Nachhaltigkeitserwägungen in den Blick nehmen.

Dabei soll den Mitgliedern des Aufsichtsrats, ausgenommen dem Versammlungsleiter, eine Teilnahme an der virtuellen Hauptversammlung

im Wege der Bild- und Tonübertragung gestattet werden. Aufgrund der Erfahrungen der letzten Hauptversammlungen und der stetigen

Weiterentwicklung der technischen Rahmenbedingungen ist die Gesellschaft davon überzeugt, dass mit der Zuschaltung der Mitglieder

des Aufsichtsrats keine Nachteile für die Aktionäre oder die Gesellschaft verbunden sind.

Vorstand und Aufsichtsrat schlagen daher vor, zu beschließen:

| a) |

Unmittelbar nach § 16 der Satzung wird § 16a Absatz 1 mit der Überschrift „Virtuelle Hauptversammlung“ eingefügt:

㤠16 a

Virtuelle Hauptversammlung

|

|

| (1) |

Der Vorstand ist ermächtigt, vorzusehen, dass Hauptversammlungen, die bis zum 31. August 2025 stattfinden, als virtuelle Hauptversammlung

nach § 118a Aktiengesetz abgehalten werden. Die Regelungen in dieser Satzung betreffend die Einberufung und Durchführung der

Hauptversammlung der Gesellschaft gelten entsprechend im Falle einer virtuellen Hauptversammlung, soweit nicht das Gesetz

zwingend etwas anderes vorsieht oder in dieser Satzung ausdrücklich etwas anderes bestimmt ist.”

|

| (b) |

Dem neu eingefügten § 16a wird folgender Absatz 2 angefügt:

|

| „(2) |

Den Mitgliedern des Aufsichtsrats, ausgenommen dem Versammlungsleiter, ist eine Teilnahme an der virtuellen Hauptversammlung

im Wege der Bild- und Tonübertragung gestattet.“

|

|

| 11. |

Ermächtigung der Gesellschaft zum Erwerb eigener Aktien auch unter Ausschluss eines Andienungsrechts und zu deren Verwendung

auch unter Ausschluss des gesetzlichen Bezugsrechts der Aktionäre sowie Ermächtigung zur Einziehung erworbener eigener Aktien

und Kapitalherabsetzung

Die Gesellschaft verfügt derzeit über keine Ermächtigung zum Rückkauf eigener Aktien und zu deren Verwendung. Der nachfolgende

Beschlussvorschlag erteilt der Gesellschaft eine neue Ermächtigung zum Erwerb eigener Aktien und zur Verwendung aufgrund dieser

Ermächtigung erworbener eigener Aktien, die bis zum 11. Mai 2028 befristet ist.

Vorstand und Aufsichtsrat schlagen vor, zu beschließen:

a) Der Vorstand wird ermächtigt, gemäß § 71 Absatz 1 Nr. 8 Aktiengesetz eigene Aktien zu jedem zulässigen Zweck im Rahmen

der gesetzlichen Beschränkungen und nach Maßgabe der folgenden Bestimmungen zu erwerben. Diese Ermächtigung gilt bis zum 11.

Mai 2028. Sie ist insgesamt auf einen Anteil von 10 % des im Zeitpunkt der Beschlussfassung der Hauptversammlung oder – falls

dieser Wert geringer ist – des im Zeitpunkt der Ausübung der Ermächtigung bestehenden Grundkapitals beschränkt. Die Ermächtigung

kann unmittelbar durch die Gesellschaft oder durch ein von der Gesellschaft abhängiges oder in ihrem Mehrheitsbesitz stehendes

Unternehmen oder durch von der Gesellschaft oder durch von der Gesellschaft abhängige oder in ihrem Mehrheitsbesitz stehende

Unternehmen beauftragte Dritte ausgeübt werden und erlaubt den Erwerb eigener Aktien im ganzen Umfang oder in Teilbeträgen

sowie den einmaligen oder mehrmaligen Erwerb.

Der Erwerb eigener Aktien kann über die Börse oder mittels eines an alle Aktionäre gerichteten öffentlichen Kaufangebots oder

mittels einer an alle Aktionäre gerichteten öffentlichen Aufforderung zur Abgabe von Verkaufsangeboten erfolgen.

aa) Erfolgt der Erwerb über die Börse oder über ein öffentliches Kaufangebot, darf die Gesellschaft je Aktie nur einen Gegenwert

(ohne Erwerbsnebenkosten) zahlen, der den arithmetischen Mittelwert der Kurse der Stückaktien der Gesellschaft in der Schlussauktion

im Xetra-Handel (oder einem entsprechenden Nachfolgesystem) an der Frankfurter Wertpapierbörse während der letzten zehn Börsenhandelstage

vor dem Abschluss des Verpflichtungsgeschäfts, sofern der Erwerb über die Börse stattfindet, oder vor der Veröffentlichung

der Entscheidung zur Abgabe des öffentlichen Kaufangebots, sofern der Erwerb im Wege eines öffentlichen Kaufangebots erfolgt,

um nicht mehr als 10 % über- oder unterschreitet. Ergeben sich nach Veröffentlichung eines öffentlichen Kaufangebots erhebliche

Kursabweichungen vom gebotenen Kaufpreis oder den Grenzwerten der gebotenen Kaufpreisspanne, so kann das Angebot angepasst

werden. In diesem Fall bestimmt sich der maßgebliche Betrag nach dem entsprechenden Kurs am letzten Handelstag vor der Veröffentlichung

der Anpassung; die 10-%-Grenze für das Über- oder Unterschreiten ist auf diesen Betrag anzuwenden.

Das Volumen des öffentlichen Kaufangebots kann begrenzt werden. Sofern bei einem öffentlichen Kaufangebot das Volumen der

angebotenen Aktien das vorhandene Rückkaufvolumen überschreitet, kann unter insoweit partiellem Ausschluss eines eventuellen

Andienungsrechts der Erwerb nach dem Verhältnis der angedienten Aktien (Andienungsquoten) statt nach dem Verhältnis der Beteiligung

der andienenden Aktionäre an der Gesellschaft (Beteiligungsquoten) erfolgen. Darüber hinaus können unter insoweit partiellem

Ausschluss eines eventuellen Andienungsrechts eine bevorrechtigte Annahme geringerer Stückzahlen bis zu 100 Stück angedienter

Aktien je Aktionär sowie zur Vermeidung rechnerischer Bruchteile von Aktien eine Rundung nach kaufmännischen Gesichtspunkten

vorgesehen werden.

bb) Erfolgt der Erwerb mittels einer an alle Aktionäre gerichteten öffentlichen Aufforderung zur Abgabe von Verkaufsangeboten,

legt die Gesellschaft eine Kaufpreisspanne je Aktie fest, innerhalb derer Verkaufsangebote abgegeben werden können. Die Kaufpreisspanne

kann angepasst werden, wenn sich während der Angebotsfrist erhebliche Abweichungen vom Kurs im Zeitpunkt der Veröffentlichung

der Aufforderung zur Abgabe von Verkaufsangeboten ergeben. Der von der Gesellschaft zu zahlende Kaufpreis je Aktie, den die

Gesellschaft aufgrund der eingegangenen Verkaufsangebote ermittelt, darf den arithmetischen Mittelwert der Kurse der Stückaktien

der Gesellschaft in der Schlussauktion im Xetra-Handel (oder einem entsprechenden Nachfolgesystem) an der Frankfurter Wertpapierbörse

während der letzten drei Börsenhandelstage vor dem nachfolgend beschriebenen Stichtag ohne Berücksichtigung der Erwerbsnebenkosten

um nicht mehr als 10 % über- oder unterschreiten. Stichtag ist der Tag, an dem der Vorstand der Gesellschaft endgültig formell

über die Veröffentlichung der Aufforderung zur Abgabe von Verkaufsangeboten oder deren Anpassung entscheidet.

Das Volumen der Annahme kann begrenzt werden. Sofern von mehreren gleichartigen Verkaufsangeboten wegen der Volumenbegrenzung

nicht sämtliche angenommen werden können, kann unter insoweit partiellem Ausschluss eines eventuellen Andienungsrechts der

Erwerb nach dem Verhältnis der Andienungsquoten statt nach Beteiligungsquoten erfolgen. Darüber hinaus können unter insoweit

partiellem Ausschluss eines eventuellen Andienungsrechts eine bevorrechtigte Annahme geringerer Stückzahlen bis zu 100 Stück

angedienter Aktien je Aktionär sowie zur Vermeidung rechnerischer Bruchteile von Aktien eine Rundung nach kaufmännischen Grundsätzen

vorgesehen werden.

b) Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats bei einer Veräußerung eigener Aktien durch ein Angebot an

alle Aktionäre den Inhabern der von der Gesellschaft oder einem ihrer nachgeordneten Konzernunternehmen ausgegebenen Options-

und/oder Wandelanleihen ein Bezugsrecht auf die Aktien in dem Umfang zu gewähren, wie es ihnen nach Ausübung des Options-

bzw. Wandlungsrechts bzw. nach Erfüllung der Wandlungspflicht zustehen würde.

Der Vorstand wird weiter ermächtigt, mit Zustimmung des Aufsichtsrats eigene Aktien in anderer Weise als über die Börse oder

durch ein Angebot an alle Aktionäre zu veräußern, wenn die Aktien gegen Barzahlung zu einem Preis veräußert werden, der den

Börsenkurs von Aktien der Gesellschaft gleicher Ausstattung im Zeitpunkt der Veräußerung nicht wesentlich unterschreitet.

Das Bezugsrecht der Aktionäre ist dabei ausgeschlossen. Diese Ermächtigung gilt jedoch nur mit der Maßgabe, dass die unter

Ausschluss des Bezugsrechts gemäß § 186 Absatz 3 Satz 4 Aktiengesetz veräußerten Aktien insgesamt 10 % des Grundkapitals nicht

überschreiten dürfen, und zwar weder im Zeitpunkt des Wirksamwerdens noch – falls dieser Wert geringer ist – im Zeitpunkt

der Ausübung dieser Ermächtigung. Auf diese Begrenzung von 10 % des Grundkapitals sind diejenigen Aktien anzurechnen, die

während der Laufzeit dieser Ermächtigung bis zur nach § 186 Absatz 3 Satz 4 Aktiengesetz bezugsrechtsfreien Veräußerung eigener

Aktien aus genehmigtem Kapital unter Ausschluss des Bezugsrechts gemäß § 186 Absatz 3 Satz 4 Aktiengesetz ausgegeben werden.

Ferner sind auf diese Begrenzung von 10 % des Grundkapitals diejenigen Aktien anzurechnen, die zur Bedienung von Options-

und/oder Wandlungsrechten und/oder Wandlungspflichten ausgegeben bzw. auszugeben sind, sofern die Schuldverschreibungen während

der Laufzeit dieser Ermächtigung in entsprechender Anwendung des § 186 Absatz 3 Satz 4 Aktiengesetz unter Ausschluss des Bezugsrechts

ausgegeben wurden.

Das gesetzliche Bezugsrecht der Aktionäre auf diese eigenen Aktien wird gemäß §§ 71 Absatz 1 Nr. 8, 186 Absatz 3 Satz 4 Aktiengesetz

insoweit ausgeschlossen, wie diese Aktien gemäß den vorstehenden Ermächtigungen verwendet werden. Darüber hinaus kann der

Vorstand mit Zustimmung des Aufsichtsrats im Falle der Veräußerung der eigenen Aktien durch Angebot an alle Aktionäre das

Bezugsrecht der Aktionäre für Spitzenbeträge ausschließen.

Weiterhin wird der Vorstand ermächtigt, die eigenen Aktien einzuziehen, ohne dass die Einziehung und ihre Durchführung eines

weiteren Hauptversammlungsbeschlusses bedürfen. Die Einziehung kann auch nach § 237 Absatz 3 Nr. 3 Aktiengesetz ohne Kapitalherabsetzung

in der Weise erfolgen, dass sich durch die Einziehung der Anteil der übrigen Stückaktien der Gesellschaft am Grundkapital

gemäß § 8 Absatz 3 Aktiengesetz erhöht. Der Vorstand wird gemäß § 237 Absatz 3 Nr. 3, 2. Halbsatz Aktiengesetz ermächtigt,

die Angabe der Zahl der Aktien in der Satzung entsprechend anzupassen. Die Einziehung kann auch mit einer Kapitalherabsetzung

verbunden werden; in diesem Fall ist der Vorstand ermächtigt, das Grundkapital um den auf die eingezogenen Aktien entfallenden

anteiligen Betrag des Grundkapitals herabzusetzen und der Aufsichtsrat ist ermächtigt, die Angabe der Zahl der Aktien und

des Grundkapitals in der Satzung entsprechend anzupassen.

Die vorstehenden Ermächtigungen können einmal oder mehrmals, ganz oder in Teilen, einzeln oder gemeinsam ausgenutzt werden.

Sie erfassen auch die Verwendung von Aktien der Gesellschaft, die durch ein von der Gesellschaft abhängiges oder in ihrem

Mehrheitsbesitz stehendes Unternehmen oder durch Dritte für Rechnung der Gesellschaft oder durch Dritte für Rechnung eines

von der Gesellschaft abhängigen oder in ihrem Mehrheitsbesitz stehenden Unternehmens erworben werden.

Bericht des Vorstands an die Hauptversammlung zu Punkt 11 der Tagesordnung gemäß §§ 71 Absatz 1 Nr. 8, 186 Absatz 4 Satz 2

Aktiengesetz

Der Vorstand hat gemäß §§ 71 Absatz 1 Nr. 8, 186 Absatz 4 Satz 2 Aktiengesetz einen schriftlichen Bericht über die Gründe

für die in Punkt 11 der Tagesordnung vorgeschlagenen Ermächtigungen zum Ausschluss eines eventuellen Andienungsrechts der

Aktionäre beim Erwerb eigener Aktien sowie des Bezugsrechts bei der Veräußerung zurückerworbener eigener Aktien erstattet.

Der Bericht ist vom Tage der Einberufung der Hauptversammlung an im Internet unter

zugänglich. Der Bericht wird auch in der Hauptversammlung selbst zur Einsichtnahme durch die Aktionäre zugänglich sein.

Der Bericht wird wie folgt bekannt gemacht:

Unter Punkt 11 der Tagesordnung wird der Hauptversammlung vorgeschlagen, den Vorstand gemäß § 71 Absatz 1 Nr. 8 Aktiengesetz

für einen Zeitraum von 5 Jahren bis zum 11. Mai 2028 zu ermächtigen, eigene Aktien bis zu 10 % des im Zeitpunkt der Beschlussfassung

der Hauptversammlung oder – falls dieser Wert geringer ist – des im Zeitpunkt der Ausübung der Ermächtigung bestehenden Grundkapitals

zu erwerben. Der Vorstand ist nach dem Beschlussvorschlag berechtigt, die Aktien auch unter Einschränkung des Gleichbehandlungsgrundsatzes

und eines eventuellen Andienungsrechts der Aktionäre zu erwerben und die aufgrund dieses Ermächtigungsbeschlusses erworbenen

eigenen Aktien unter Ausschluss des Bezugsrechts der Aktionäre zu verwenden. Die Gesellschaft hatte bereits in früheren Hauptversammlungen

zum Aktienerwerb ermächtigende Beschlüsse gefasst, deren bislang letzter den Aktienerwerb bis zum 3. Mai 2021 gestattete.

Nunmehr soll der Vorstand in Anknüpfung an die frühere Praxis erneut in die Lage versetzt werden, das Instrument des Erwerbs

eigener Aktien nutzen zu können. Diese Ermächtigung steht unter dem gesetzlichen Vorbehalt, dass etwaige neu hinzuerworbene

Aktien zusammen mit bereits vorhandenen eigenen Aktien die Grenze des § 71 Absatz 2 Satz 1 Aktiengesetz von 10 % des Grundkapitals

nicht überschreiten. Der Erwerb eigener Aktien kann über die Börse oder mittels eines an alle Aktionäre gerichteten Kaufangebots

erfolgen. Hierdurch erhalten alle Aktionäre in gleicher Weise die Gelegenheit, Aktien an die Gesellschaft zu veräußern, sofern

die Gesellschaft von der Ermächtigung zum Erwerb eigener Aktien Gebrauch macht. Die Ermächtigung sieht jedoch auch vor, dass

die Aktien unter Einschränkung des Gleichbehandlungsgrundsatzes und eines eventuellen Andienungsrechts der Aktionäre erworben

werden können.

Im Einzelnen:

Erwerb eigener Aktien unter Ausschluss eines etwaigen Andienungsrechts

Die eigenen Aktien sollen zunächst über die Börse, mittels eines an alle Aktionäre der Gesellschaft gerichteten öffentlichen

Kaufangebots oder mittels einer an alle Aktionäre gerichteten öffentlichen Aufforderung zur Abgabe von Verkaufsangeboten erworben

werden können. Bei einem öffentlichen Kaufangebot oder einer öffentlichen Aufforderung zur Abgabe von Verkaufsangeboten kann

es dazu kommen, dass die von den Aktionären angebotene Menge an Aktien der Gesellschaft die von der Gesellschaft nachgefragte

Menge an Aktien übersteigt. In diesem Fall muss eine Zuteilung nach Quoten erfolgen. Hierbei soll es möglich sein, eine bevorrechtigte

Annahme kleinerer Offerten oder kleinerer Teile von Offerten bis zu maximal 100 Stück Aktien vorzusehen. Diese Möglichkeit

dient dazu, gebrochene Beträge bei der Festlegung der zu erwerbenden Quoten und kleine Restbestände zu vermeiden und damit

die technische Abwicklung des Aktienrückkaufs zu erleichtern. Auch eine faktische Beeinträchtigung von Kleinaktionären kann

so vermieden werden. Im Übrigen kann die Repartierung nach dem Verhältnis der angebotenen Aktien (Andienungsquoten) statt

nach Beteiligungsquoten erfolgen, weil sich das Erwerbsverfahren so in einem wirtschaftlich vernünftigen Rahmen technisch

abwickeln lässt. Schließlich soll eine Rundung nach kaufmännischen Grundsätzen zur Vermeidung rechnerischer Bruchteile von

Aktien vorgesehen werden können. Insoweit können die Erwerbsquote und die Anzahl der von einzelnen andienenden Aktionären

zu erwerbenden Aktien so gerundet werden, wie es erforderlich ist, um den Erwerb ganzer Aktien abwicklungstechnisch darzustellen.

Der Vorstand hält einen hierin liegenden Ausschluss eines etwaigen weitergehenden Andienungsrechts der Aktionäre für sachlich

gerechtfertigt sowie gegenüber den Aktionären für angemessen.

Verwendung erworbener eigener Aktien und Ausschluss des Bezugsrechts

Aufgrund gesetzlicher Bestimmungen können die erworbenen eigenen Aktien durch ein öffentliches Angebot an alle Aktionäre oder

über die Börse wieder veräußert werden. Mit den genannten Möglichkeiten der Veräußerung der erworbenen eigenen Aktien wird

bei der Veräußerung der Aktien das Recht der Aktionäre auf Gleichbehandlung gewahrt. Bei einer Veräußerung der eigenen Aktien

durch ein öffentliches Angebot an alle Aktionäre soll der Vorstand berechtigt sein, mit Zustimmung des Aufsichtsrats das Bezugsrecht

der Aktionäre für Spitzenbeträge auszuschließen. Der Ausschluss des Bezugsrechts für Spitzenbeträge ist erforderlich, um eine

Abgabe erworbener eigener Aktien im Wege eines Veräußerungsangebots an die Aktionäre technisch durchführbar zu machen. Die

als freie Spitzen vom Bezugsrecht der Aktionäre ausgeschlossenen eigenen Aktien werden entweder durch Verkauf an der Börse

oder in sonstiger Weise bestmöglich für die Gesellschaft verwertet.

Die vorgeschlagene Ermächtigung zum Bezugsrechtsausschluss mit dem Ziel, den Inhabern der von der Gesellschaft oder einem

ihrer nachgeordneten Konzernunternehmen ausgegebenen Options- und/oder Wandelanleihen ein Bezugsrecht auf die Aktien in dem

Umfang zu gewähren, wie es ihnen nach Ausübung des Options- bzw. Wandlungsrechts bzw. nach Erfüllung der Wandlungspflicht

zustehen würde, hat den Vorteil, dass im Falle einer Ausnutzung der Ermächtigung der Options- bzw. Wandlungspreis für die

Inhaber bereits ausstehender Options- bzw. Wandlungsrechte bzw. Wandlungspflichten nicht nach den Options- bzw. Wandlungsbedingungen

ermäßigt zu werden braucht.

Die vorgeschlagene Ermächtigung zum Bezugsrechtsausschluss bei Veräußerung der Aktien gegen Barzahlung zu einem Preis, der

den Börsenpreis von Aktien der Gesellschaft gleicher Ausstattung im Zeitpunkt der Veräußerung nicht wesentlich unterschreitet,

macht von der in § 71 Absatz 1 Nr. 8 Aktiengesetz in Verbindung mit § 186 Absatz 3 Satz 4 Aktiengesetz zugelassenen Möglichkeit

zum erleichterten Bezugsrechtsausschluss Gebrauch. Dem Gedanken des Verwässerungsschutzes der Aktionäre wird dadurch Rechnung

getragen, dass die Aktien nur zu einem Preis veräußert werden dürfen, der den maßgeblichen Börsenkurs nicht wesentlich unterschreitet.

Die endgültige Festlegung des Veräußerungspreises für die eigenen Aktien geschieht zeitnah vor der Veräußerung. Der Vorstand

wird einen eventuellen Abschlag vom Börsenkurs so niedrig bemessen, wie dies nach den im Zeitpunkt der Platzierung vorherrschenden

Marktbedingungen möglich ist. Der Abschlag vom Börsenpreis im Zeitpunkt der Ausnutzung der Ermächtigung wird keinesfalls mehr

als 5 % des aktuellen Börsenkurses betragen. Diese Ermächtigung gilt mit der Maßgabe, dass die so veräußerten eigenen Aktien

10 % des Grundkapitals nicht überschreiten dürfen, und zwar weder im Zeitpunkt des Wirksamwerdens noch – sofern dieser Wert

geringer ist – im Zeitpunkt der Ausübung dieser Ermächtigung. Auf die Begrenzung von 10 % des Grundkapitals sind Aktien anzurechnen,

die während der Laufzeit dieser Ermächtigung aus genehmigtem Kapital unter Ausschluss des Bezugsrechts gemäß § 186 Absatz

3 Satz 4 Aktiengesetz ausgegeben werden. Ferner sind auf diese Begrenzung von 10 % des Grundkapitals diejenigen Aktien anzurechnen,

die zur Bedienung von Options- und/oder Wandlungsrechten und/oder Wandlungspflichten ausgegeben bzw. auszugeben sind, sofern

die Schuldverschreibungen während der Laufzeit dieser Ermächtigung in entsprechender Anwendung des § 186 Absatz 3 Satz 4 Aktiengesetz

unter Ausschluss des Bezugsrechts ausgegeben wurden. Durch die Anrechnungen wird sichergestellt, dass erworbene eigene Aktien

nicht unter Ausschluss des Bezugsrechts entsprechend § 186 Absatz 3 Satz 4 Aktiengesetz veräußert werden, wenn dies dazu führen

würde, dass insgesamt für mehr als 10 % des Grundkapitals das Bezugsrecht der Aktionäre in unmittelbarer oder mittelbarer

Anwendung von § 186 Absatz 3 Satz 4 Aktiengesetz ausgeschlossen wird. Mit dieser Beschränkung und der Maßgabe, dass sich der

Ausgabepreis am Börsenkurs zu orientieren hat, werden die Vermögens- und Stimmrechtsinteressen der Aktionäre angemessen gewahrt.

Diese können eine zum Erhalt ihrer Beteiligungsquote erforderliche Anzahl von Aktien zu annähernd gleichen Konditionen über

die Börse erwerben. Im Übrigen liegt die Ermächtigung im Interesse der Gesellschaft, weil sie ihr zu größerer Flexibilität

verhilft und die Möglichkeit schafft, den Aktionärskreis auch durch die gezielte Ausgabe von Aktien an Kooperationspartner,

institutionelle Investoren oder Finanzinvestoren zu erweitern. Die Gesellschaft soll dadurch auch in die Lage versetzt werden,

auf günstige Börsensituationen schnell und flexibel reagieren zu können.

Schließlich sieht die Ermächtigung vor, dass erworbene eigene Aktien auch eingezogen werden können. Dabei soll die Einziehung

sowohl dergestalt möglich sein, dass bei Einziehung das Grundkapital der Gesellschaft herabgesetzt wird, als auch ohne eine

solche Kapitalherabsetzung durch reine Einziehung der Aktien unter gleichzeitiger Erhöhung des auf die verbleibenden Aktien

entfallenden anteiligen Betrags des Grundkapitals. Die Rechte der Aktionäre werden in keinem der beiden vorgenannten Fälle

beeinträchtigt. Der Vorstand wird der jeweils einer etwaigen Ausnutzung der Ermächtigung zum Erwerb eigener Aktien folgenden

Hauptversammlung nach § 71 Absatz 3 Satz 1 Aktiengesetz, ggf. in Verbindung mit § 160 Absatz 1 Nr. 2 Aktiengesetz, berichten.

|

| 12. |

Beschlussfassung über die Erteilung einer Ermächtigung zur Ausgabe von Wandel-, Options- oder Gewinnschuldverschreibungen

oder von Kombinationen dieser Instrumente und zum Ausschluss des Bezugsrechts auf diese Wandel-, Options- oder Gewinnschuldverschreibungen

oder eine Kombination dieser Instrumente, die Schaffung eines neuen bedingten Kapitals, die entsprechende Satzungsänderung

sowie die Ermächtigung des Aufsichtsrats zur Satzungsanpassung

Die von der Hauptversammlung am 10. Mai 2019 erteilte Ermächtigung, mit Zustimmung des Aufsichtsrats einmalig oder mehrmals

auf den Inhaber oder Namen lautende Wandel-, Options- oder Gewinnschuldverschreibungen oder Kombinationen dieser Instrumente

mit oder ohne Laufzeitbegrenzung zu begeben und den Inhabern bzw. Gläubigern von Optionsanleihen oder Optionsgewinnschuldverschreibungen

Optionsrechte bzw. den Inhabern oder Gläubigern von Wandelanleihen oder Wandelgewinnschuldverschreibungen Wandlungsrechte

oder -pflichten für auf den Inhaber lautende Stückaktien der Dürr Aktiengesellschaft zu gewähren oder aufzuerlegen, wurde

2020 ausgenutzt. Um den Vorstand in die Lage zu versetzten, auch zukünftig Wandel-, Options- oder Gewinnschuldverschreibungen

oder Kombinationen dieser Instrumente zu begeben, soll eine neue Ermächtigung erteilt und der Vorstand dabei in begrenztem

Umfang zum Ausschluss des Bezugsrechts auf diese Wandel-, Options- oder Gewinnschuldverschreibungen oder eine Kombination

dieser Instrumente ermächtigt werden. Außerdem soll ein neues bedingtes Kapital zur Bedienung der Options- und Wandlungsrechte

sowie Wandlungspflichten geschaffen und die entsprechende Satzungsänderung sowie die Ermächtigung des Aufsichtsrats zur Satzungsanpassung

beschlossen werden.

Vorstand und Aufsichtsrat schlagen deshalb vor, zu beschließen:

a) Ermächtigung zur Ausgabe von Wandel-, Options- oder Gewinnschuldverschreibungen oder von Kombinationen dieser Instrumente

und zum Ausschluss des Bezugsrechts auf diese Wandel-, Options- oder Gewinnschuldverschreibungen oder eine Kombination dieser

Instrumente

aa) Allgemeines

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats bis zum 11. Mai 2028 einmalig oder mehrmals auf den Inhaber

oder auf den Namen lautende Wandel-, Options- oder Gewinnschuldverschreibungen oder Kombinationen dieser Instrumente (zusammen

„Schuldverschreibungen“) im Gesamtnennbetrag von bis zu 400.000.000,00 Euro mit oder ohne Laufzeitbeschränkung auszugeben

und den Inhabern oder Gläubigern von Optionsanleihen oder Optionsgewinnschuldverschreibungen Optionsrechte bzw. den Inhabern

oder Gläubigern von Wandelanleihen oder Wandelgewinnschuldverschreibungen Wandlungsrechte oder -pflichten für bis zu 6.920.208

auf den Inhaber lautende Stückaktien der Dürr Aktiengesellschaft („Stückaktien“) mit einem anteiligen Betrag des Grundkapitals

von insgesamt bis zu 17.715.732,48 Euro nach näherer Maßgabe der Bedingungen dieser Schuldverschreibungen („Anleihebedingungen“)

zu gewähren oder aufzuerlegen. Die Ausgabe kann auch gegen Sacheinlagen erfolgen. Die Schuldverschreibungen können in Euro

oder – im entsprechenden Gegenwert – in einer anderen gesetzlichen Währung, beispielsweise der eines OECD-Landes, begeben

werden. Die Schuldverschreibungen können – soweit die Mittelaufnahme Konzernfinanzierungsinteressen dient – auch durch ein

nachgeordnetes Konzernunternehmen der Gesellschaft ausgegeben werden. Für diesen Fall wird der Vorstand ermächtigt vorzusehen,

dass die Gesellschaft, mit Zustimmung des Aufsichtsrats die Garantie für die Schuldverschreibungen übernimmt und – sofern

die Schuldverschreibungen Wandlungsrechte oder -pflichten oder Optionsrechte auf Stückaktien einräumen bzw. auferlegen – den

Inhabern bzw. Gläubigern dieser Schuldverschreibungen Optionsrechte oder Wandlungsrechte oder -pflichten für Stückaktien der

Dürr Aktiengesellschaft gewährten bzw. auferlegt.

bb) Wandel-, Options- und Gewinnschuldverschreibungen

Die Schuldverschreibungen werden in Teilschuldverschreibungen eingeteilt. Im Falle der Ausgabe von Wandelschuldverschreibungen

erhalten bei auf den Inhaber lautenden Schuldverschreibungen die Inhaber, ansonsten die Gläubiger der Teilschuldverschreibungen

das Recht, ihre Teilschuldverschreibungen gemäß den vom Vorstand festgelegten Anleihebedingungen in Stückaktien der Gesellschaft

zu wandeln. Das Wandlungsverhältnis ergibt sich aus der Division des Nennbetrags oder des unter dem Nennbetrag liegenden Ausgabebetrags

einer Teilschuldverschreibung durch den festgesetzten Wandlungspreis für eine Stückaktie der Gesellschaft und kann auf eine

volle Zahl auf- oder abgerundet werden. Ferner können eine in bar zu leistende Zuzahlung und die Zusammenlegung oder ein Ausgleich

in Geld für nicht wandlungsfähige Spitzen festgesetzt werden. Die Anleihebedingungen können ein variables Wandlungsverhältnis

und eine Bestimmung des Wandlungspreises (vorbehaltlich des nachfolgend bestimmten Mindestpreises) innerhalb einer vorgegebenen

Bandbreite in Abhängigkeit von der Entwicklung des Kurses der Stückaktie der Gesellschaft während der Laufzeit der Anleihe

vorsehen. Der anteilige Betrag am Grundkapital der bei der Wandlung auszugebenden Stückaktien darf den Nennbetrag der Wandelschuldverschreibungen

oder den unter dem Nennbetrag liegenden Ausgabebetrag nicht übersteigen. Im Falle der Ausgabe von Optionsschuldverschreibungen

werden jeder Teilschuldverschreibung ein oder mehrere Optionsscheine beigefügt, die den Inhaber nach näherer Maßgabe der vom

Vorstand festzulegenden Anleihebedingungen zum Bezug von auf den Inhaber lautenden Stückaktien der Gesellschaft berechtigen.

Die Anleihebedingungen können vorsehen, dass der Optionspreis auch durch Übertragung von Teilschuldverschreibungen und gegebenenfalls

eine bare Zuzahlung erfüllt werden kann. Soweit sich Bruchteile von Aktien ergeben, kann vorgesehen werden, dass diese Bruchteile

nach Maßgabe der Anleihebedingungen, gegebenenfalls gegen Zuzahlung, zum Bezug ganzer Aktien aufaddiert werden können. Der

anteilige Betrag des Grundkapitals, der auf die je Teilschuldverschreibung zu beziehenden Aktien entfällt, darf in diesem

Fall den Nennbetrag der Teilschuldverschreibung nicht übersteigen.

cc) Ersetzungsbefugnis

Die Anleihebedingungen können das Recht der Gesellschaft vorsehen, im Falle der Wandlung oder Optionsausübung nicht neue Stückaktien

zu gewähren, sondern einen Geldbetrag zu zahlen, der für die Anzahl der andernfalls zu liefernden Aktien dem volumengewichteten

durchschnittlichen Schlusskurs der Stückaktien der Gesellschaft im elektronischen Handel an der Frankfurter Wertpapierbörse

während einer in den Anleihebedingungen festzulegenden Frist entspricht. Die Anleihebedingungen können auch vorsehen, dass

die Schuldverschreibungen, die mit Optionsrechten oder Wandlungsrechten oder -pflichten verbunden sind, nach Wahl der Gesellschaft

statt in neue Aktien aus bedingtem Kapital in bereits existierende Aktien der Gesellschaft gewandelt werden oder das Optionsrecht

durch Lieferung solcher Aktien erfüllt werden kann. Die Anleihebedingungen können auch das Recht der Gesellschaft vorsehen,

bei Endfälligkeit der Schuldverschreibungen, die mit Optionsrechten oder Wandlungsrechten oder -pflichten verbunden sind (dies

umfasst auch eine Fälligkeit wegen Kündigung), den Inhabern oder Gläubigern ganz oder teilweise anstelle der Zahlung des fälligen

Geldbetrags Stückaktien der Gesellschaft zu gewähren.

dd) Wandlungspflicht

Die Anleihebedingungen der Wandelschuldverschreibungen können auch eine Wandlungspflicht zum Ende der Laufzeit (oder zu einem

früheren Zeitpunkt oder einem bestimmten Ereignis) vorsehen. Die Gesellschaft kann in den Anleihebedingungen von Wandelschuldverschreibungen

berechtigt werden, eine etwaige Differenz zwischen dem Nennbetrag oder einem etwaigen niedrigeren Ausgabebetrag der Wandelschuldverschreibung

und dem Produkt aus Wandlungspreis und Wandlungsverhältnis ganz oder teilweise in bar auszugleichen.

ee) Wandlungs- und Optionspreis

Der jeweils festzusetzende Options- oder Wandlungspreis für eine Stückaktie der Gesellschaft muss mit Ausnahme der Fälle,

in denen eine Ersetzungsbefugnis oder eine Wandlungspflicht vorgesehen ist, mindestens 80 % des volumengewichteten durchschnittlichen

Schlusskurses der Stückaktien der Gesellschaft im elektronischen Handel an der Frankfurter Wertpapierbörse an den letzten

10 Börsentagen vor dem Tag der Beschlussfassung durch den Vorstand über die Ausgabe der Schuldverschreibung, die mit Options-

oder Wandlungsrecht ausgestattet ist, betragen oder – für den Fall der Einräumung eines Bezugsrechts – mindestens 80 % des

volumengewichteten durchschnittlichen Börsenkurses der Aktien der Gesellschaft im elektronischen Handel an der Frankfurter

Wertpapierbörse während der Bezugsfrist mit Ausnahme der Tage der Bezugsfrist, die erforderlich sind, damit der Options- oder

Wandlungspreis gemäß § 186 Absatz 2 Satz 2 Aktiengesetz fristgerecht bekannt gemacht werden kann, betragen („Mindestpreis“).

§ 9 Absatz 1 Aktiengesetz und § 199 Aktiengesetz bleiben unberührt. In den Fällen der Ersetzungsbefugnis und der Wandlungspflicht

muss der Options- oder Wandlungspreis nach näherer Maßgabe der Anleihebedingungen mindestens entweder dem oben genannten Mindestpreis

oder dem volumengewichteten durchschnittlichen Schlusskurs der Stückaktie der Gesellschaft im elektronischen Handel an der

Frankfurter Wertpapierbörse während der 10 Börsentage vor dem Tag der Endfälligkeit oder einem anderen festgelegten Zeitpunkt

entsprechen, auch wenn dieser Durchschnittskurs unterhalb des oben genannten Mindestpreises (80 %) liegt. § 9 Absatz 1 Aktiengesetz

und § 199 Aktiengesetz bleiben unberührt.

ff) Verwässerungsschutz

Der Options- oder Wandlungspreis kann unbeschadet des § 9 Absatz 1 Aktiengesetz aufgrund einer Verwässerungsschutzklausel

nach näherer Bestimmung der Anleihebedingungen dann ermäßigt werden, wenn die Gesellschaft während der Options- oder Wandlungsfrist

(i) durch eine Kapitalerhöhung aus Gesellschaftsmitteln das Grundkapital erhöht oder (ii) unter Einräumung eines ausschließlichen

Bezugsrechts an ihre Aktionäre das Grundkapital erhöht oder eigene Aktien veräußert oder (iii) unter Einräumung eines ausschließlichen

Bezugsrechts an ihre Aktionäre weitere Schuldverschreibungen mit Options- oder Wandlungsrecht oder -pflicht begibt, gewährt

oder garantiert und in den Fällen (ii) und (iii) den Inhabern schon bestehender Options- oder Wandlungsrechte oder -pflichten

hierfür kein Bezugsrecht eingeräumt wird, wie es ihnen nach Ausübung des Options- oder Wandlungsrechts oder nach Erfüllung

der Wandlungspflicht zustehen würde. Die Ermäßigung des Options- oder Wandlungspreises kann auch durch eine Barzahlung bei

Ausübung des Options- oder Wandlungsrechts oder bei Erfüllung einer Wandlungspflicht bewirkt werden. Die Anleihebedingungen

können darüber hinaus für den Fall der Kapitalherabsetzung oder anderer Maßnahmen oder Ereignisse, die mit einer wirtschaftlichen

Verwässerung des Werts der Optionsrechte oder Wandlungsrechte oder -pflichten verbunden sind (z. B. Dividenden, Kontrollerlangung

durch Dritte), eine Anpassung der Options- oder Wandlungsrechte oder Wandlungspflichten vorsehen. § 9 Absatz 1 Aktiengesetz

und § 199 Aktiengesetz bleiben unberührt.

gg) Bezugsrecht und Ermächtigung zum Bezugsrechtsausschluss

Soweit den Aktionären nicht der unmittelbare Bezug der Schuldverschreibungen ermöglicht wird, wird den Aktionären das gesetzliche

Bezugsrecht in der Weise eingeräumt, dass die Schuldverschreibungen von einem Kreditinstitut oder einem Konsortium von Kreditinstituten

mit der Verpflichtung übernommen werden, sie den Aktionären zum Bezug anzubieten. Werden die Schuldverschreibungen von einem

nachgeordneten Konzernunternehmen ausgegeben, hat die Gesellschaft die Gewährung des gesetzlichen Bezugsrechts für die Aktionäre

der Gesellschaft nach Maßgabe des vorstehenden Satzes sicherzustellen.

Der Vorstand ist jedoch ermächtigt, mit Zustimmung des Aufsichtsrats Spitzenbeträge, die sich aufgrund des Bezugsverhältnisses

ergeben, von dem Bezugsrecht der Aktionäre auszunehmen und das Bezugsrecht auch insoweit auszuschließen, wie es erforderlich

ist, damit Inhabern oder Gläubigern von bereits zuvor ausgegebenen Options- oder Wandlungsrechten bzw. mit Wandlungspflichten

ausgestatteten Wandelschuldverschreibungen ein Bezugsrecht in dem Umfang eingeräumt werden kann, wie es ihnen nach Ausübung

der Options- oder Wandlungsrechte oder bei Erfüllung der Wandlungspflicht als Aktionär zustehen würde.

Der Vorstand ist ferner ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auf gegen Barzahlung ausgegebene

Schuldverschreibungen auszuschließen, sofern der Vorstand nach pflichtgemäßer Prüfung zu der Auffassung gelangt, dass der

Ausgabepreis der Schuldverschreibung ihren nach anerkannten, insbesondere finanzmathematischen Methoden ermittelten theoretischen

Marktwert nicht wesentlich unterschreitet. Diese Ermächtigung zum Ausschluss des Bezugsrechts gilt jedoch nur für Schuldverschreibungen

mit einem Options- oder Wandlungsrecht oder einer Wandlungspflicht auf Aktien mit einem anteiligen Betrag des Grundkapitals,

der insgesamt 10 % des Grundkapitals nicht übersteigen darf, und zwar weder im Zeitpunkt des Wirksamwerdens noch – falls dieser

Wert geringer ist – im Zeitpunkt der Ausübung der vorliegenden Ermächtigung. Auf diese Höchstgrenze von 10 % des Grundkapitals

ist der anteilige Betrag des Grundkapitals anzurechnen, der auf Aktien entfällt, die seit Erteilung dieser Ermächtigung bis

zur unter Ausnutzung dieser Ermächtigung nach § 186 Absatz 3 Satz 4 Aktiengesetz bezugsrechtsfreien Ausgabe von Schuldverschreibungen

mit Wandlungs- und/oder Optionsrecht bzw. Wandlungspflicht unter Bezugsrechtsausschluss entweder aufgrund einer Ermächtigung

des Vorstands zum Bezugsrechtsausschluss in unmittelbarer bzw. entsprechender Anwendung von § 186 Absatz 3 Satz 4 Aktiengesetz

ausgegeben oder als erworbene eigene Aktien in entsprechender Anwendung des § 186 Absatz 3 Satz 4 Aktiengesetz veräußert worden

sind.

Der Vorstand ist ferner ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auf Schuldverschreibungen

auszuschließen, soweit diese gegen Sacheinlagen zum Zweck des Erwerbs von Unternehmen, Unternehmensteilen oder Beteiligungen

an Unternehmen oder zum Erwerb sonstiger Wirtschaftsgüter ausgegeben werden und der Wert der Sacheinlage in einem angemessenen

Verhältnis zum Wert der Schuldverschreibung steht, wobei der nach anerkannten Methoden ermittelte theoretische Marktwert maßgeblich

ist.

Soweit Gewinnschuldverschreibungen ohne Wandlungs- oder Optionsrecht oder Wandlungspflicht ausgegeben werden, wird der Vorstand

ermächtigt, das Bezugsrecht der Aktionäre mit Zustimmung des Aufsichtsrats insgesamt auszuschließen, wenn diese Gewinnschuldverschreibungen

obligationsähnlich ausgestattet sind, d. h. keine Mitgliedschaftsrechte in der Gesellschaft begründen, keine Beteiligung am

Liquidationserlös gewähren und die Höhe der Verzinsung nicht auf Grundlage der Höhe des Jahresüberschusses, des Bilanzgewinns

oder der Dividende berechnet wird. Außerdem müssen in diesem Fall die Verzinsung und der Ausgabebetrag der Gewinnschuldverschreibungen

den im Zeitpunkt der Begebung aktuellen Marktkonditionen für vergleichbare Mittelaufnahmen entsprechen.

Insgesamt dürfen nach den vorstehenden Ermächtigungen zum Bezugsrechtsausschluss nur Schuldverschreibungen mit einem Options-

oder Wandlungsrecht oder einer Wandlungspflicht auf Aktien mit einem anteiligen Betrag des Grundkapitals von bis zu 10 % des

Grundkapitals im Zeitpunkt des Wirksamwerdens oder – falls dieser Wert geringer ist – im Zeitpunkt der Ausübung der vorliegenden

Ermächtigung unter Ausschluss des Bezugsrechts begeben werden. Auf die vorgenannte 10-%-Grenze werden Aktien angerechnet,

die unter der vorliegenden Ermächtigung unter mit Ausschluss des Bezugsrechts ausgegebenen Schuldverschreibungen auszugeben

sind, sowie diejenigen Aktien, die während der Laufzeit dieser Ermächtigung bis zur bezugsrechtsfreien Ausgabe der Schuldverschreibungen

mit Options- und/oder Wandlungsrecht oder -pflicht aus genehmigtem Kapital unter Ausschluss des Bezugsrechts ausgegeben oder

als erworbene eigene Aktien unter Ausschluss des Bezugsrechts veräußert werden.

hh) Durchführungsermächtigung

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Ausgabe und Ausstattung der Schuldverschreibungen,

insbesondere Zinssatz, Ausgabekurs, Laufzeit und Stückelung, Verwässerungsschutzbestimmungen, Options- oder Wandlungszeitraum

sowie im vorgenannten Rahmen den Options- und Wandlungspreis, zu bestimmen oder im Einvernehmen mit den Organen des die Options-

oder Wandelanleihe begebenden Konzernunternehmens der Gesellschaft festzulegen.

b) Schaffung eines neuen bedingten Kapitals

Das Grundkapital wird um bis zu 17.715.732,48 Euro durch Ausgabe von bis zu 6.920.208 neuen, auf den Inhaber lautenden Stückaktien

bedingt erhöht (bedingtes Kapital).

Die bedingte Kapitalerhöhung dient der Gewährung von Stückaktien bei der Ausübung von Wandlungs- oder Optionsrechten (oder

bei Erfüllung entsprechender Wandlungspflichten) oder bei Ausübung eines Wahlrechts der Gesellschaft, ganz oder teilweise

anstelle der Zahlung des fälligen Geldbetrags Stückaktien der Gesellschaft an die Inhaber von Wandel-, Options- oder Gewinnschuldverschreibungen

bzw. Kombinationen dieser Instrumente zu gewähren, die aufgrund des Ermächtigungsbeschlusses der Hauptversammlung vom 12.

Mai 2023 bis zum 11. Mai 2028 von der Gesellschaft oder einem nachgeordneten Konzernunternehmen ausgegeben werden. Die Ausgabe

der neuen Aktien erfolgt zu dem nach Maßgabe des vorstehend bezeichneten Ermächtigungsbeschlusses jeweils zu bestimmenden

Options- oder Wandlungspreis.

Die bedingte Kapitalerhöhung ist nur im Falle der Begebung von Schuldverschreibungen, die mit Options- oder Wandlungsrechten

oder Wandlungspflichten ausgestattet sind, gemäß dem Ermächtigungsbeschluss der Hauptversammlung vom 12. Mai 2023 und nur

insoweit durchzuführen, wie von Options- oder Wandlungsrechten Gebrauch gemacht wird oder zur Wandlung verpflichtete Inhaber

oder Gläubiger von Schuldverschreibungen ihre Verpflichtung zur Wandlung erfüllen oder soweit die Gesellschaft ein Wahlrecht

ausübt, ganz oder teilweise anstelle der Zahlung des fälligen Geldbetrags Stückaktien der Gesellschaft zu gewähren, und soweit

jeweils nicht ein Barausgleich gewährt oder eigene Aktien zur Bedienung eingesetzt werden.

Die ausgegebenen neuen Aktien nehmen vom Beginn des Geschäftsjahres an, in dem sie entstehen, am Gewinn teil. Soweit rechtlich

zulässig, kann der Vorstand mit Zustimmung des Aufsichtsrats die Gewinnbeteiligung neuer Aktien hiervon und auch abweichend

von § 60 Absatz 2 Aktiengesetz auch für ein bereits abgelaufenes Geschäftsjahr festlegen.

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Durchführung der bedingten Kapitalerhöhung

festzusetzen.

c) Satzungsänderung

In § 4 der Satzung wird folgender neuer Absatz 5 eingefügt:

„Das Grundkapital der Gesellschaft ist um bis zu 17.715.732,48 Euro durch Ausgabe von bis zu 6.920.208 neuen, auf den Inhaber

lautenden Stückaktien bedingt erhöht („Bedingtes Kapital 2023“). Die bedingte Kapitalerhöhung wird nur insoweit durchgeführt,

wie die Inhaber bzw. Gläubiger von Wandlungs- oder Optionsrechten oder die zur Wandlung Verpflichteten aus ausgegebenen Options-

oder Wandelanleihen oder Gewinnschuldverschreibungen (oder Kombinationen dieser Instrumente), die von der Gesellschaft oder

einem nachgeordneten Konzernunternehmen der Gesellschaft aufgrund der Ermächtigung des Vorstands durch den Hauptversammlungsbeschluss

vom 12. Mai 2023 bis zum 11. Mai 2028 ausgegeben oder garantiert werden, von ihren Wandlungs- oder Optionsrechten Gebrauch

machen oder soweit die zur Wandlung verpflichteten Inhaber bzw. Gläubiger ausgegebener Schuldverschreibungen mit Wandlungspflicht

ihre Pflicht zur Wandlung erfüllen oder soweit die Gesellschaft ein Wahlrecht ausübt, ganz oder teilweise anstelle der Zahlung

des fälligen Geldbetrags Aktien der Gesellschaft zu gewähren, soweit nicht jeweils ein Barausgleich gewährt oder eigene Aktien

zur Bedienung eingesetzt werden. Die Ausgabe der neuen Aktien erfolgt zu dem nach Maßgabe des vorstehend bezeichneten Ermächtigungsbeschlusses

jeweils zu bestimmenden Options- oder Wandlungspreis.

Die zur Ausgabe gelangenden neuen Aktien nehmen vom Beginn des Geschäftsjahres an, in dem sie durch Ausübung von Wandlungs-

oder Optionsrechten oder in Erfüllung von Wandlungspflichten entstehen, am Gewinn teil. Soweit rechtlich zulässig, kann der

Vorstand mit Zustimmung des Aufsichtsrats die Gewinnbeteiligung neuer Aktien hiervon und auch abweichend von § 60 Absatz 2

Aktiengesetz auch für ein bereits abgelaufenes Geschäftsjahr festlegen. Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats

die weiteren Einzelheiten der Durchführung der bedingten Kapitalerhöhung festzusetzen.“

d) Ermächtigung zur Satzungsanpassung

Der Aufsichtsrat wird ermächtigt, die Fassung des Absatzes 1 Sätze 1 und 2 und des Absatzes 5 des § 4 der Satzung der Gesellschaft

entsprechend der jeweiligen Ausgabe der Bezugsaktien anzupassen sowie alle sonstigen damit im Zusammenhang stehenden Anpassungen

der Satzung vorzunehmen, die nur die Fassung betreffen. Entsprechendes gilt im Falle der Nichtausnutzung der Ermächtigung

zur Ausgabe von Schuldverschreibungen nach Ablauf des Ermächtigungszeitraums sowie im Falle der Nichtausnutzung des bedingten

Kapitals nach Ablauf der Fristen für die Ausübung von Options- oder Wandlungsrechten oder für die Erfüllung von Wandlungspflichten.

Bericht des Vorstands zu Tagesordnungspunkt 12 gemäß § 221 Absatz 4 Satz 2 Aktiengesetz in Verbindung mit § 186 Absatz 4 Satz

2 Aktiengesetz

Der Vorstand hat gemäß §§ 221 Absatz 4 Satz 2, 186 Absatz 4 Satz 2 Aktiengesetz einen schriftlichen Bericht über die Gründe

für die in Punkt 12 der Tagesordnung vorgeschlagene Ermächtigung zum Ausschluss des Bezugsrechts und zum vorgeschlagenen Ausgabebetrag

erstattet. Der Bericht ist vom Tag der Einberufung der Hauptversammlung an im Internet unter www.durr-group.com/hv/ zugänglich.

Der Bericht wird auch in der Hauptversammlung zur Einsichtnahme durch die Aktionäre zugänglich sein.

Der Bericht wird wie folgt bekannt gemacht:

Die Begebung von Wandel-, Options- oder Gewinnschuldverschreibungen oder von Kombinationen dieser Instrumente (zusammen „Schuldverschreibungen“)

sowie die Möglichkeit, auch Schuldverschreibungen ohne Laufzeitbegrenzung ausgeben zu können, soll die Möglichkeiten der Gesellschaft

zur Finanzierung ihrer Aktivitäten zusätzlich zu den klassischen Formen der Fremd- und Eigenkapitalaufnahme erweitern und

dem Vorstand mit Zustimmung des Aufsichtsrats insbesondere bei Eintritt attraktiver Kapitalmarktbedingungen den Weg zu einer

im Interesse der Gesellschaft liegenden flexiblen und zeitnahen Finanzierung eröffnen. Dabei soll die Möglichkeit, neben der

Einräumung von Wandlungs- oder Optionsrechten auch Wandlungspflichten zu begründen, wie auch die mögliche Kombination von

Wandel-, Options- und/oder Gewinnschuldverschreibungen den Spielraum für die Ausgestaltung dieser Finanzierungsinstrumente

erweitern.

Die Ermächtigung gibt der Gesellschaft zudem die erforderliche Flexibilität, die Schuldverschreibungen selbst oder durch unmittelbare

oder mittelbare Konzerngesellschaften zu platzieren. Schuldverschreibungen können außer in Euro auch in anderen Währungen,

beispielsweise der gesetzlichen Währung eines OECD-Landes, mit und ohne Laufzeitbegrenzung ausgegeben werden. In den Anleihebedingungen

kann – zur Erhöhung der Flexibilität – vorgesehen werden, dass die Gesellschaft einem Wandlungs- oder Optionsberechtigten

nicht Aktien der Gesellschaft gewährt, sondern den Gegenwert ganz oder teilweise in Geld zahlt. Aus diesen Gründen wird der

Hauptversammlung die Schaffung einer neuen Ermächtigung zur Ausgabe von Wandel-, Options- oder Gewinnschuldverschreibungen

oder von Kombinationen dieser Instrumente auch ohne Laufzeitbeschränkung vorgeschlagen.

Insgesamt sollen Schuldverschreibungen bis zu einem Gesamtnennbetrag von bis zu 400.000.000 Euro begeben und den Inhabern

bzw. Gläubigern von Wandel- oder Optionsschuldverschreibungen Wandlungs- oder Optionsrechte auf neue Stückaktien mit einem

anteiligen Betrag des Grundkapitals von insgesamt bis zu 17.715.732,48 Euro gewährt werden können. Dabei wird von der Ermächtigung,

die Gewinnbeteiligung neuer Aktien abweichend von § 60 Absatz 2 Aktiengesetz auch für ein bereits abgelaufenes Geschäftsjahr

festzulegen, nur dann Gebrauch gemacht werden, wenn dies nach Einschätzung von Vorstand und Aufsichtsrat zur Vermeidung anderenfalls

drohender aktienrechtlicher Schwierigkeiten im Hinblick auf Sonderbeschlüsse erforderlich und sachgerecht erscheint.

Der Ausgabebetrag für die neuen Aktien muss mit Ausnahme der Fälle, in denen eine Ersetzungsbefugnis oder eine Wandlungspflicht

vorgesehen ist, mindestens 80 % des zeitnah zur Ausgabe der Schuldverschreibungen, die mit Options- oder Wandlungsrechten

verbunden sind, ermittelten Börsenkurses entsprechen. Durch die Möglichkeit eines Zuschlags (der sich nach der Laufzeit der

Options- bzw. Wandelanleihen erhöhen kann) wird die Voraussetzung dafür geschaffen, dass die Bedingungen der Wandel- bzw.

Optionsanleihen den jeweiligen Kapitalmarktverhältnissen im Zeitpunkt ihrer Ausgabe Rechnung tragen können. In den Fällen

der Ersetzungsbefugnis und der Wandlungspflicht muss der Ausgabebetrag der neuen Aktien nach näherer Maßgabe der Anleihebedingungen

mindestens entweder dem oben genannten Mindestpreis oder dem volumengewichteten durchschnittlichen Schlusskurs der Stückaktie

der Gesellschaft im elektronischen Handel an der Frankfurter Wertpapierbörse während der 10 Börsentage vor dem Tag der Endfälligkeit

oder einem anderen festgelegten Zeitpunkt entsprechen, auch wenn dieser Durchschnittskurs unterhalb des oben genannten Mindestpreises

(80 %) liegt. Der anteilige Betrag des Grundkapitals der bei Wandlung oder Optionsausübung auszugebenden Stückaktien der Gesellschaft

darf den Nennbetrag der Wandelschuldverschreibungen nicht übersteigen. § 9 Absatz 1 Aktiengesetz in Verbindung mit § 199 Absatz

2 Aktiengesetz ist zu beachten.

Bezugsrecht der Aktionäre

Den Aktionären steht grundsätzlich ein gesetzliches Bezugsrecht auf die auszugebenden Schuldverschreibungen zu (§ 221 Absatz

4 in Verbindung mit § 186 Absatz 1 Aktiengesetz). Um die Abwicklung der Emission zu erleichtern, soll von der Möglichkeit

Gebrauch gemacht werden, die Schuldverschreibungen an ein Kreditinstitut oder ein Konsortium von Kreditinstituten mit der

Verpflichtung auszugeben, den Aktionären die Schuldverschreibungen entsprechend ihrem Bezugsrecht anzubieten (mittelbares

Bezugsrecht im Sinne von § 186 Absatz 5 Aktiengesetz).

Bezugsrechtsausschluss bei Spitzenbeträgen

Die Ermächtigung zum Ausschluss des Bezugsrechts für Spitzenbeträge ermöglicht die Ausnutzung der erbetenen Ermächtigung zur

Ausgabe von Wandel-, Options- oder Gewinnschuldverschreibungen oder von Kombinationen dieser Instrumente mit runden Beträgen,

was die Abwicklung der Emission erleichtert. Die vom Bezugsrecht der Aktionäre ausgeschlossenen freien Spitzen werden entweder

durch Verkauf über die Börse oder in sonstiger Weise bestmöglich für die Gesellschaft verwertet.

Bezugsrechtsausschluss zugunsten ausgegebener Options-, Wandel- und Gewinnschuldverschreibungen mit Wandlungs- oder Optionsrecht

oder Wandlungspflicht

Der Ausschluss des Bezugsrechts zugunsten der Inhaber von bereits ausgegebenen Wandlungsrechten und Optionsrechten hat den

Vorteil, dass der Wandlungs- bzw. Optionspreis für die bereits ausgegebenen Wandlungs- bzw. Optionsrechte nicht ermäßigt zu

werden braucht bzw. an die Inhaber der genannten Rechte bzw. Pflichten keine Ausgleichszahlung in bar geleistet werden muss,

um sie in dem Umfang vor Verwässerung zu schützen, wie es in den Anleihebedingungen vorgesehen ist. Hierdurch wird insgesamt

ein höherer Mittelzufluss ermöglicht, sodass der Bezugsrechtsausschluss im Interesse der Gesellschaft und ihrer Aktionäre

liegt.

Bezugsrechtsausschluss gemäß § 221 Absatz 4 Satz 2 in Verbindung mit § 186 Absatz 3 Satz 4 Aktiengesetz

Der Vorstand wird ferner ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auszuschließen, wenn die

Ausgabe der Schuldverschreibungen gegen Barzahlung zu einem Kurs erfolgt, der den Marktwert dieser Anleihen nicht wesentlich

unterschreitet. Hierdurch erhält die Gesellschaft die Möglichkeit, günstige Marktsituationen sehr kurzfristig und schnell

zu nutzen und durch eine marktnahe Festsetzung der Konditionen bessere Bedingungen bei der Festlegung von Zinssatz, Options-

bzw. Wandlungspreis und Ausgabepreis der Schuldverschreibungen zu erreichen. Eine marktnahe Konditionenfestsetzung und reibungslose

Platzierung wären bei Wahrung des Bezugsrechts nicht möglich. Zwar gestattet § 186 Absatz 2 Aktiengesetz eine Veröffentlichung

des Bezugspreises (und damit der Konditionen der Schuldverschreibung) bis zum drittletzten Tag der Bezugsfrist. Angesichts

der häufig zu beobachtenden Volatilität an den Aktienmärkten besteht aber auch dann ein Marktrisiko über mehrere Tage, welches

zu Sicherheitsabschlägen bei der Festlegung der Anleihekonditionen und so zu nicht marktnahen Konditionen führt. Auch ist

bei Bestand eines Bezugsrechts wegen der Ungewissheit über seine Ausübung die erfolgreiche Platzierung bei Dritten gefährdet

bzw. mit zusätzlichen Aufwendungen verbunden. Schließlich kann bei Einräumung eines Bezugsrechts die Gesellschaft wegen der

Länge der Bezugsfrist nicht kurzfristig auf günstige bzw. ungünstige Marktverhältnisse reagieren, sondern ist rückläufigen

Aktienkursen während der Bezugsfrist ausgesetzt, die zu einer für die Gesellschaft ungünstigen Eigenkapitalbeschaffung führen

können.

Für diesen Fall eines vollständigen Ausschlusses des Bezugsrechts gilt gemäß § 221 Absatz 4 Satz 2 Aktiengesetz die Bestimmung

des § 186 Absatz 3 Satz 4 Aktiengesetz entsprechend. Die dort geregelte Grenze für Bezugsrechtsausschlüsse von 10 % des Grundkapitals

ist nach dem Beschlussinhalt einzuhalten. Das Volumen des bedingten Kapitals, das in diesem Fall höchstens zur Sicherung der

Optionsrechte oder Wandlungsrechte bzw. -pflichten zur Verfügung gestellt werden soll, darf 10 % des bei Wirksamwerden der

Ermächtigung zum Bezugsrechtsausschluss nach § 186 Absatz 3 Satz 4 Aktiengesetz bestehenden Grundkapitals nicht übersteigen.

Durch eine entsprechende Vorgabe im Ermächtigungsbeschluss ist ebenfalls sichergestellt, dass auch im Falle einer Kapitalherabsetzung

die 10-%-Grenze nicht überschritten wird, da nach der Ermächtigung zum Bezugsrechtsausschluss ausdrücklich 10 % des Grundkapitals

nicht überschritten werden dürfen, und zwar weder im Zeitpunkt des Wirksamwerdens noch – falls dieser Wert geringer ist –

im Zeitpunkt der Ausübung der vorliegenden Ermächtigung. Dabei werden eigene Aktien, die unter entsprechender Anwendung des

§ 186 Absatz 3 Satz 4 Aktiengesetz veräußert werden, sowie diejenigen Aktien, die aus genehmigtem Kapital unter Ausschluss

des Bezugsrechts gemäß § 186 Absatz 3 Satz 4 Aktiengesetz ausgegeben werden, wenn die Veräußerung bzw. Ausgabe während der

Laufzeit dieser Ermächtigung bis zur nach § 186 Absatz 3 Satz 4 Aktiengesetz bezugsrechtsfreien Ausgabe der Schuldverschreibungen

mit Options- und/oder Wandlungsrechten oder -pflichten erfolgt, angerechnet und vermindern damit diesen Betrag entsprechend.

Aus § 186 Absatz 3 Satz 4 Aktiengesetz ergibt sich ferner, dass der Ausgabepreis den Börsenpreis nicht wesentlich unterschreiten

darf. Hierdurch soll sichergestellt werden, dass eine nennenswerte wirtschaftliche Verwässerung des Werts der Aktien nicht

eintritt. Ob ein solcher Verwässerungseffekt bei der bezugsrechtsfreien Ausgabe von Wandel-, Options- oder Gewinnschuldverschreibungen

oder von Kombinationen dieser Instrumente eintritt, kann ermittelt werden, indem der hypothetische Marktwert dieser Schuldverschreibungen

nach anerkannten, insbesondere finanzmathematischen Methoden errechnet und mit dem Ausgabepreis verglichen wird. Liegt nach

pflichtgemäßer Prüfung dieser Ausgabepreis nur unwesentlich unter dem hypothetischen Börsenpreis im Zeitpunkt der Begebung

der Wandel-, Options- oder Gewinnschuldverschreibungen oder von Kombinationen dieser Instrumente, ist nach dem Sinn und Zweck

der Regelung des § 186 Absatz 3 Satz 4 Aktiengesetz ein Bezugsrechtsausschluss wegen des nur unwesentlichen Abschlags zulässig.

Der Beschluss sieht deshalb vor, dass der Vorstand vor Ausgabe der Schuldverschreibungen nach pflichtgemäßer Prüfung zu der

Auffassung gelangen muss, dass der vorgesehene Ausgabepreis zu keiner nennenswerten Verwässerung des Werts der Aktien führt.

Damit würde der rechnerische Marktwert eines Bezugsrechts auf beinahe null sinken, sodass den Aktionären durch den Bezugsrechtsausschluss

kein nennenswerter wirtschaftlicher Nachteil entstehen kann. All dies stellt sicher, dass eine nennenswerte Verwässerung des

Werts der Aktien durch den Bezugsrechtsausschluss nicht eintritt. Außerdem haben die Aktionäre die Möglichkeit, ihren Anteil

am Grundkapital der Gesellschaft auch nach Ausübung von Wandlungs- oder Optionsrechten jederzeit durch Zukäufe von Aktien

über die Börse aufrechtzuerhalten. Demgegenüber ermöglicht die Ermächtigung zum Bezugsrechtsausschluss der Gesellschaft marktnahe

Konditionenfestsetzung, größtmögliche Sicherheit hinsichtlich der Platzierbarkeit bei Dritten und die kurzfristige Ausnutzung

günstiger Marktsituationen.

Bezugsrechtsausschluss bei Ausgabe von Schuldverschreibungen gegen Sacheinlage

Ferner kann das Bezugsrecht der Aktionäre durch den Vorstand mit Zustimmung des Aufsichtsrats ausgeschlossen werden, wenn

die Ausgabe der Schuldverschreibungen gegen Sachleistung zum Zweck des Erwerbs von Unternehmen, Unternehmensteilen oder Beteiligungen

an Unternehmen oder anderer Wirtschaftsgüter (auch Forderungen) erfolgt und dies im Interesse der Gesellschaft liegt. Voraussetzung

ist, dass der Wert der Sachleistung in einem angemessenen Verhältnis zum Wert der Schuldverschreibung steht. Dabei ist der

nach anerkannten Methoden ermittelte theoretische Marktwert maßgeblich. Die Ausgabe von Schuldverschreibungen gegen Sachleistung

ohne Bezugsrecht soll den Vorstand unter anderem in die Lage versetzen, die Schuldverschreibungen auch als Akquisitionswährung

einsetzen zu können, um in geeigneten Einzelfällen im Rahmen von Unternehmenszusammenschlüssen oder zum (auch mittelbaren)

Erwerb von Unternehmen, Betrieben, Unternehmensteilen, Beteiligungen oder sonstigen Vermögensgegenständen oder Ansprüchen

auf den Erwerb von Vermögensgegenständen einschließlich Forderungen gegen die Gesellschaft oder ihre Konzerngesellschaften

solche Sachleistungen gegen Übertragung von solchen Finanzierungsinstrumenten erwerben zu können. Unternehmenserweiterungen,

die durch einen Unternehmens- oder Beteiligungserwerb erfolgen, erfordern in der Regel schnelle Entscheidungen. Durch die

vorgesehene Ermächtigung kann der Vorstand auf dem nationalen oder internationalen Markt rasch und flexibel auf vorteilhafte

Angebote oder sich ansonsten bietende Gelegenheiten reagieren und Möglichkeiten zur Unternehmenserweiterung durch den Erwerb

von Unternehmen oder Unternehmensbeteiligungen gegen Begebung von Schuldverschreibungen im Interesse der Gesellschaft und

ihrer Aktionäre ausnutzen.

Beschränkung des Gesamtumfangs der bezugsrechtsfreien Ausgabe der Schuldverschreibungen

Nach der Ermächtigung dürfen – unter Ausschluss des Bezugsrechts – nur Schuldverschreibungen mit einem Options- oder Wandlungsrecht

oder einer Wandlungspflicht auf Aktien mit einem anteiligen Betrag des Grundkapitals von bis zu 10 % des Grundkapitals im

Zeitpunkt des Wirksamwerdens oder – falls dieser Wert geringer ist – im Zeitpunkt der Ausübung der vorliegenden Ermächtigung

begeben werden. Auf die vorgenannte 10-%-Grenze werden Aktien angerechnet, die unter der vorliegenden Ermächtigung unter mit

Ausschluss des Bezugsrechts ausgegebenen Schuldverschreibungen auszugeben sind, sowie diejenigen Aktien, die während der Laufzeit

dieser Ermächtigung bis zur bezugsrechtsfreien Ausgabe der Schuldverschreibungen mit Options- und/oder Wandlungsrecht oder

-pflicht aus genehmigtem Kapital ausgegeben oder als erworbene eigene Aktien unter Ausschluss des Bezugsrechts veräußert werden.

Da nach der vorstehenden Ermächtigung die Möglichkeit des Ausschlusses des Bezugsrechts bereits sehr eingeschränkt ist, wird

durch diese zusätzliche volumenmäßige Beschränkung, über die gesetzlichen Einschränkungen hinausgehend, die Beeinträchtigung

der Aktionäre in engen Grenzen gehalten.

Bezugsrechtsausschluss speziell für besonders ausgestaltete Gewinnschuldverschreibungen

Soweit Gewinnschuldverschreibungen ohne Wandlungs- oder Optionsrecht oder Wandlungspflicht ausgegeben werden sollen, ist der

Vorstand ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre insgesamt auszuschließen, wenn diese Gewinnschuldverschreibungen

obligationsähnlich ausgestattet sind, d. h. keine Mitgliedschaftsrechte in der Gesellschaft begründen, keine Beteiligung am

Liquidationserlös gewähren und die Höhe der Verzinsung nicht auf Grundlage der Höhe des Jahresüberschusses, des Bilanzgewinns

oder der Dividende berechnet wird. Zudem ist erforderlich, dass die Verzinsung und der Ausgabebetrag der Gewinnschuldverschreibungen

den im Zeitpunkt der Begebung aktuellen Marktkonditionen für vergleichbare Mittelaufnahmen entsprechen. Wenn die genannten

Voraussetzungen erfüllt sind, resultieren aus dem Ausschluss des Bezugsrechts keine Nachteile für die Aktionäre, da die Gewinnschuldverschreibungen

keine Mitgliedschaftsrechte begründen und auch keinen Anteil am Liquidationserlös oder am Gewinn der Gesellschaft gewähren.

Zwar kann vorgesehen werden, dass die Verzinsung vom Vorliegen eines Jahresüberschusses, eines Bilanzgewinns oder einer Dividende

abhängt. Hingegen wäre eine Regelung unzulässig, wonach ein höherer Jahresüberschuss, ein höherer Bilanzgewinn oder eine höhere

Dividende zu einer höheren Verzinsung führen würde. Daher werden durch die Ausgabe der Gewinnschuldverschreibungen weder das

Stimmrecht noch die Beteiligung der Aktionäre an der Gesellschaft und deren Gewinn verändert oder verwässert. Zudem ergibt

sich infolge der marktgerechten Ausgabebedingungen, die für diesen Fall des Bezugsrechtsausschlusses verbindlich vorgeschrieben

sind, kein nennenswerter Bezugsrechtswert.

|

| 13. |