Tele Columbus AG

Berlin

ISIN DE000TCAG172 / WKN TCAG17

Einladung zur außerordentlichen Hauptversammlung

Sehr geehrte Damen und Herren Aktionäre,

wir laden Sie ein zur

außerordentlichen Hauptversammlung der Tele Columbus AG

am Donnerstag, den 22. Februar 2024, um 10:00 Uhr (MEZ)

in die Kaiserin-Augusta-Allee 108, 10553 Berlin.

I. Tagesordnung

| 1. |

Beschlussfassung über die Zustimmung zu einem Umstrukturierungskonzept betreffend wesentliche Teile des Gesellschaftsvermögens

der Tele Columbus AG, im Wesentlichen bestehend aus der Übertragung der Gesellschaftsanteile an mehreren anderen Gesellschaften

durch einen noch abzuschließenden Einbringungsvertrag mit der Telekom Holdings 1 S.à.r.l.

Die Tele Columbus AG (auch die „Gesellschaft“) hatte mit einigen ihrer maßgeblichen Finanzgläubiger (gemeinsam die „Ad-Hoc-Gruppe“) Verhandlungen geführt über eine – angesichts der näher rückenden Endfälligkeit des von der Gesellschaft im Umfang von EUR

462 Millionen in Anspruch genommenen Konsortialkreditvertrags (Term Loan) und ihrer in Höhe von EUR 650 Millionen begebenen Anleihe erforderlich gewordene – nachhaltige Sanierung der Gesellschaft

(einschließlich ihrer Tochter- und Enkelgesellschaften). Die beiden zentralen Finanzierungsinstrumente bzw. -verbindlichkeiten

der Tele Columbus AG sollen verlängert und vertraglich entsprechend angepasst werden.

In einer verbindlichen Vereinbarung vom 22. November 2023 („Lock-Up-Vereinbarung“) hat sich die Ad-Hoc-Gruppe zu diesem Zweck verpflichtet, die Anpassung und Verlängerung der Finanzierungen im Gesamtwert

von ca. EUR 1,1 Milliarden (ohne Veränderung der zum damaligen Zeitpunkt bestehenden Forderungshöhe) bis Oktober 2028 zu unterstützen.

Ihre Mitglieder halten die Mehrheit der Finanzverbindlichkeiten der Gesellschaft unter dem Konsortialkreditvertrag und der

Anleihe. Die Mehrheitsaktionärin der Gesellschaft, die Kublai GmbH, hat unterdessen zugesagt, den für die Verlängerung und

die Anpassung der Finanzverbindlichkeiten mit der Ad-Hoc-Gruppe vereinbarten und erforderlichen (Gesellschafter-)Beitrag in

Höhe von EUR 300 Millionen unter dem Vorbehalt bereitzustellen, dass die Kublai GmbH ihrerseits die erforderlichen Mittel

von der Hilbert Management GmbH, der Mehrheitsgesellschafterin der Kublai GmbH, zur Verfügung gestellt bekommt; zu diesem

Zweck ist die Kublai GmbH der Lock-Up-Vereinbarung beigetreten. Von dem zugesagten Beitrag sollen die seit dem Frühsommer

2023 von der Hilbert Management GmbH zur Verfügung gestellten Brückengesellschafterdarlehen in Höhe von bis zu EUR 97 Millionen

zurückgeführt werden.

Die Ad-Hoc-Gruppe hat ihre Unterstützung in den Verhandlungen zur Lock-Up-Vereinbarung u.a. von einer Umstrukturierung der

Tele Columbus-Gruppe abhängig gemacht, die den Finanzgläubigern im Verwertungsfall unter luxemburgischem Zwangsvollstreckungsrecht

einen vereinfachten Zugriff auf die operative Gruppe gewähren soll. Das in der Lock-Up-Vereinbarung vorgesehene Umstrukturierungskonzept

sieht zu diesem Zweck die Implementierung einer sogenannten Double LuxCo-Struktur vor. Ziel der Struktur ist es, (i) den Gläubigern der Gesellschaft ein zentrales Vollstreckungssubjekt (einen sogenannten

single point of enforcement) einzuräumen, mit dem im Verwertungsfall über die Vollstreckung in verpfändete Gesellschaftsanteile die Kontrolle über die

operative Gruppe übernommen werden kann, und (ii) das luxemburgische Vollstreckungsrecht zur Anwendung zu bringen, das dem

Vollstreckungsgläubiger eine kostengünstigere, einfachere, schnellere und effektivere Vollstreckung ermöglicht, als es das

deutsche Recht zulässt. Aus Sicht der Gesellschaft handelt es sich um eine nachvollziehbare, legitime und nicht unübliche

Forderung der Finanzgläubiger im Zusammenhang mit einer wie hier im Raum stehenden Verlängerung bestehender Finanzinstrumente

über mehrere Jahre.

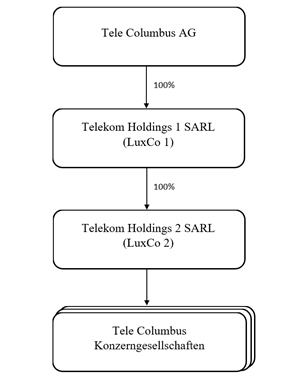

Umgesetzt werden soll das Konzept, indem zwei nach luxemburgischem Recht gegründete und in Luxemburg ansässige Kapitalgesellschaften

in der Rechtsform der société à responsabilité limitée („S.à.r.l.“) („LuxCo“) als (mittelbare) Tochtergesellschaften der Gesellschaft zwischen die Tele Columbus AG und ihre derzeitigen (und künftigen)

Beteiligungen geschaltet werden.

Die Tele Columbus AG beabsichtigt zu diesem Zweck, zwei luxemburgische Gesellschaften, die Telekom Holdings 1 S.à.r.l. („LuxCo 1“) und die Telekom Holdings 2 S.à.r.l. („LuxCo 2“), zu erwerben. Derzeit hält ein Treuhänder sämtliche Anteile an der LuxCo 1 und (mittelbar) an der LuxCo 2 treuhänderisch

für die Tele Columbus AG, wobei die LuxCo 1 alle Anteile an der LuxCo 2 hält. Bei Umsetzung des Umstrukturierungskonzepts

wird die Gesellschaft sämtliche Anteile an der LuxCo 1 erwerben; die Anteile an der LuxCo 2 sollen weiterhin von der LuxCo

1 gehalten werden. Die jeweiligen Anteile an den beiden LuxCo und ihre selbst gehaltenen Anteile werden sicherheitshalber

an die Finanzgläubiger unter dem Term Loan und der Anleihe verpfändet.

In einem nächsten Schritt soll die im Wesentlichen als Holding-Gesellschaft fungierende Tele Columbus AG ihre gegenwärtig

gehaltenen Gesellschaftsanteile an ihren Beteiligungen, d.h. an den Gesellschaften der Tele Columbus-Gruppe in die LuxCo 1

einbringen, die die erhaltenen Anteile wiederum in die LuxCo 2 einbringen soll, und zwar jeweils im Wege der Sachkapitalerhöhung

gegen Gewährung neuer Anteile. Im Ergebnis soll mithin die LuxCo 2 sämtliche Anteile an den Konzerngesellschaften der Tele

Columbus-Gruppe halten. Im Einzelnen von der Implementierung der Double LuxCo-Struktur (mittelbar) betroffen sind damit die derzeit unmittelbar und mittelbar von der Tele Columbus AG gehaltenen insgesamt

41 Gesellschaften der Tele Columbus-Gruppe. An 13 dieser Gesellschaften ist die Gesellschaft unmittelbar beteiligt; bei 10

dieser Gesellschaften handelt es sich um 100-prozentige Tochtergesellschaften der Tele Columbus AG. Die Gesellschaft plant,

die unmittelbaren Beteiligungen an anderen Gesellschaften (einschließlich der damit verbundenen mittelbaren Beteiligungen)

in die Double LuxCo-Struktur zu überführen.

Hinsichtlich der Beteiligung der Tele Columbus AG an der als Treuhandgesellschaft ausgestalteten Tele Columbus Multimedia

GmbH & Co. KG bedarf es hierzu zuvor einer Umwandlung in eine GmbH, um zu verhindern, dass die LuxCo 2 eine Betriebsstätte

in Deutschland begründet (wie näher im Bericht des Vorstands zu diesem Tagesordnungspunkt unter II. dargestellt).

Die Gesellschaft beabsichtigt zur Implementierung der beschriebenen Double LuxCo-Struktur mit der LuxCo 1 einen Vertrag über die Einbringung von Gesellschaftsanteilen an den diversen anderen Gesellschaften

in die LuxCo 1 im Wege einer Sacheinlage gegen Ausgabe neuer Geschäftsanteile an der LuxCo 1 abzuschließen. Im Anschluss werden

diese Beteiligungen von der LuxCo 1 in die LuxCo 2 im Wege einer Sacheinlage gegen Ausgabe neuer Geschäftsanteile an der LuxCo

2 eingebracht; zu Bedingungen, die im Wesentlichen dem Inhalt des Einbringungsvertrags zwischen der Gesellschaft und der LuxCo

1 entsprechen (wie im Bericht des Vorstands zu diesem Tagesordnungspunkt unter II. dargestellt).

In dem zunächst abzuschließenden Einbringungsvertrag zwischen der Gesellschaft und der LuxCo 1 verpflichtet sich die Gesellschaft

zur Einbringung der Beteiligungen (einschließlich der indirekten Beteiligungen) mit den im unter II. wiedergegebenen Vorstandsbericht

zu diesem Tagesordnungspunkt aufgelisteten Anteilen an anderen Gesellschaften in die LuxCo 1 gegen Gewährung von neuen Geschäftsanteilen

an der LuxCo 1. Die Einbringung der Geschäftsanteile der direkten Beteiligungen der Tele Columbus AG in die LuxCo 1 soll zum

Buchwert erfolgen, um eine möglichst steuerneutrale Umstrukturierung zu erreichen.

Der Vorstand soll durch einen Beschluss der Hauptversammlung ermächtigt werden, die hier avisierte Umstrukturierung umzusetzen.

Beschlussvorschlag

Vorstand und Aufsichtsrat schlagen vor, wie folgt zu beschließen:

| |

Die Hauptversammlung stimmt zu, dass die direkt (und damit auch die indirekt) gehaltenen Beteiligungen der Tele Columbus AG

gemäß dem vorstehend und im Bericht des Vorstands zu diesem Tagesordnungspunkt 1 dargestellten Umstrukturierungskonzept übertragen

und zunächst in die LuxCo 1 und sodann von dieser in die LuxCo 2 eingebracht werden, indem insbesondere zunächst die direkten

(und damit auch die indirekten) Beteiligungen der Tele Columbus AG durch insbesondere den Abschluss eines Einbringungsvertrags

zwischen der Tele Columbus AG und der LuxCo 1, der im Wesentlichem den im Bericht des Vorstands zu diesem Tagesordnungspunkt

1 beschriebenen Inhalt haben soll, und im Wege der Sachkapitalerhöhung gegen Gewährung von Gesellschaftsanteilen an der LuxCo

1 in die LuxCo 1 eingebracht werden und im Anschluss diese Beteiligungen durch insbesondere den Abschluss eines Einbringungsvertrags

zwischen der LuxCo 1 und der LuxCo 2, der im Wesentlichem ebenfalls entsprechend dem im Bericht des Vorstands zu diesem Tagesordnungspunkt

1 dargestellten Einbringungsvertrag gestaltet sein soll, und im Wege der Sachkapitalerhöhung gegen Gewährung von Gesellschaftsanteilen

an der LuxCo 2 in die LuxCo 2 eingebracht werden soll. Der Vorstand wird ermächtigt, alle Maßnahmen zu ergreifen und alle

Einzelheiten festzulegen, die erforderlich sind, um das vorgenannte Umstrukturierungskonzept durchzuführen.

|

|

| 2. |

Beschlussfassung über die Vergütung der Aufsichtsratsmitglieder (Änderung von § 18 der Satzung)

Nach Änderung des § 18 der Satzung der Gesellschaft durch die Hauptversammlung vom 28. Juni 2022 soll mit Blick auf die inhaltlichen

und zeitlichen Anforderungen an die Aufsichtsratstätigkeit und zur Gewinnung qualifizierter externer Kandidaten für die Mitgliedschaft

im Aufsichtsrat wieder unmittelbar in der Satzung eine Vergütung für die Aufsichtsratsmitglieder geregelt werden. Diese soll

in Art und Höhe grundsätzlich der bis zur Hauptversammlung vom 28. Juni 2022 in der Satzung vorgesehenen Vergütung entsprechen;

Anpassungen werden insbesondere mit Blick auf die geänderte Ausschussstruktur vorgeschlagen. Die entsprechende Vergütung der

Mitglieder des Aufsichtsrats soll mit Wirkung ab dem 1. Januar 2024 gewährt werden.

Vorstand und Aufsichtsrat schlagen mithin vor, wie folgt zu beschließen:

§ 18 der Satzung der Tele Columbus AG („Vergütung des Aufsichtsrats“) wird wie folgt neu gefasst:

| „1. |

Jedes Aufsichtsratsmitglied erhält neben dem Ersatz seiner Auslagen eine feste jährliche Vergütung in Höhe von Euro 33.000.

Der Vorsitzende des Aufsichtsrats erhält jährlich Euro 75.000.

|

| 2. |

Für die Mitgliedschaft in einem Ausschuss des Aufsichtsrats erhält jeweils zusätzlich:

| a) |

der Vorsitzende des Prüfungsausschusses Euro 12.000 und jedes andere Mitglied dieses Ausschusses Euro 4.000;

|

| b) |

der Vorsitzende des Investitions- und Finanzausschusses Euro 12.000 und jedes andere Mitglied dieses Ausschusses Euro 4.000;

und

|

| c) |

der Vorsitzende des Präsidialausschusses Euro 12.000 und jedes andere Mitglied dieses Ausschusses Euro 4.000.

|

Die Zusatzvergütung setzt voraus, dass der Ausschuss im betreffenden Geschäftsjahr getagt hat.

|

| 3. |

Aufsichtsratsmitglieder, die dem Aufsichtsrat oder einem Ausschuss nicht während eines vollen Geschäftsjahres angehört bzw.

den Vorsitz innegehabt haben, erhalten die sich aus Abs. 1 und 2 ergebende Vergütung zeitanteilig in Höhe eines Zwölftels

für jeden angefangenen Monat ihrer Tätigkeit.

|

| 4. |

Darüber hinaus erhalten die Mitglieder des Aufsichtsrats für jede Teilnahme an einer Präsenzsitzung des Aufsichtsrats und

seiner Ausschüsse ein Sitzungsgeld in Höhe von Euro 1.000 pro Sitzungstag. Die Teilnahme im Wege der Video- oder Telefonzuschaltung

gilt als Teilnahme in diesem Sinne. Für mehrere Sitzungen, die an einem Tag stattfinden, wird Sitzungsgeld nur einmal gezahlt.

|

| 5. |

Die Vergütung nach den Abs. 1 und 2 wird jeweils mit Ablauf des Geschäftsjahres fällig. Das Sitzungsgeld nach Abs. 4 wird

nach der betreffenden Sitzung fällig.

|

| 6. |

Die Gesellschaft erstattet jedem Aufsichtsratsmitglied die auf seine Bezüge entfallende Umsatzsteuer.

|

| 7. |

Die Mitglieder des Aufsichtsrats werden in eine im Interesse der Gesellschaft von dieser in angemessener Höhe unterhaltene

Vermögensschaden-Haftpflichtversicherung für Organe und bestimmte Führungskräfte (D&O-Versicherung) mit angemessenem Selbstbehalt

einbezogen. Die Prämien hierfür übernimmt die Gesellschaft.

|

| 8. |

Die vorstehenden Regelungen sind erstmals für das am 1. Januar 2024 beginnende Geschäftsjahr anwendbar und ersetzen ab diesem

Zeitpunkt die bisherige Satzungsregelung.“

|

|

| 3. |

Wahlen zum Aufsichtsrat

Der Aufsichtsrat der Tele Columbus AG besteht gemäß § 9 Abs. 1 der Satzung in Verbindung mit §§ 96 Abs. 1, 101 Abs. 1 AktG

aus sechs von der Hauptversammlung zu wählenden Mitgliedern.

Dabei wurde durch Beschluss der Hauptversammlung vom 13. Juli 2023 die Zahl der Mitglieder des Aufsichtsrats von vormals vier

auf nunmehr sechs erhöht. Wie seinerzeit erläutert, wurde in der Hauptversammlung vom 13. Juli 2023 bewusst nur eines der

beiden neu geschaffenen Aufsichtsratsmandate vergeben, d.h. der Aufsichtsrat wurde zunächst mit fünf Mitgliedern besetzt.

Der sechste Aufsichtsratssitz blieb vorübergehend unbesetzt. Es wurde beabsichtigt, ein sechstes Aufsichtsratsmitglied zu

wählen, sobald ein geeigneter Kandidat gefunden wird. Der vakante Aufsichtsratsposten soll nun besetzt werden.

Wahlvorschlag des Aufsichtsrats

Der Aufsichtsrat schlägt vor,

| |

Herrn Dr. Manuel Cubero del Castillo-Olivares, selbstständiger Aufsichtsrat/Beirat, wohnhaft in München, Deutschland,

|

mit Wirkung ab Beendigung der außerordentlichen Hauptversammlung am 22. Februar 2024 für die Zeit bis zur Beendigung der Hauptversammlung,

die über die Entlastung des Aufsichtsrats für das Geschäftsjahr 2028 beschließt, zum Mitglied des Aufsichtsrats zu wählen.

Der Aufsichtsrat hat sich bei Herrn Dr. Cubero vergewissert, dass er den für das Mandat zu erwartenden Zeitaufwand aufbringen

kann. Der Wahlvorschlag des Aufsichtsrats berücksichtigt das Kompetenzprofil, das sich der Aufsichtsrat gegeben hat.

Weitere Angaben zu Mitgliedschaften in anderen gesetzlich zu bildenden Aufsichtsräten und Mitgliedschaften in vergleichbaren

in- und ausländischen Kontrollgremien von Wirtschaftsunternehmen

Mitgliedschaften in gesetzlich zu bildenden inländischen Aufsichtsräten von Wirtschaftsunternehmen

| • |

United Internet AG, Montabaur, Mitglied des Aufsichtsrats

|

Mitgliedschaften in vergleichbaren in- und ausländischen Kontrollgremien von Wirtschaftsunternehmen

| • |

Nürnberg Institut für Marktentscheidungen e.V., Nürnberg, Vorsitzender des Gesellschafterrats (vorsorgliche Nennung)

|

Über die vorstehend gemachten Angaben hinaus ist die zur Wahl vorgeschlagene Person nicht Mitglied in einem anderen gesetzlich

zu bildenden Aufsichtsrat oder in einem vergleichbaren in- oder ausländischen Kontrollgremium.

Darüber hinaus bestehen nach Einschätzung des Aufsichtsrats – neben den gemachten Angaben – keine weiteren als maßgebend anzusehenden

persönlichen und geschäftlichen Beziehungen zur Tele Columbus AG, ihren Organen oder zu an der Tele Columbus AG wesentlich

beteiligten Aktionären.

Der Lebenslauf des Kandidaten, der über frühere Tätigkeiten, derzeitige Hauptbeschäftigung, relevante Kenntnisse und fachliche

Erfahrungen des vorgeschlagenen Kandidaten Auskunft gibt, sowie weitere Informationen zu dem zur Wahl vorgeschlagenen Kandidaten

sind auf der Internetseite der Gesellschaft unter

| https://www.telecolumbus.com/investor-relations/ausserordentliche-hauptversammlung-2024 |

veröffentlicht.

|

II. Bericht des Vorstands

Bericht des Vorstands zu Tagesordnungspunkt 1 – Beschlussfassung über die Zustimmung zu einem Umstrukturierungskonzept betreffend

wesentliche Teile des Gesellschaftsvermögens der Tele Columbus AG, im Wesentlichen bestehend aus der Übertragung der Gesellschaftsanteile

an mehreren anderen Gesellschaften, durch einen noch abzuschließenden Einbringungsvertrag mit der Telekom Holdings 1 S.à.r.l.

1. Ausgangslage

1.1 Tele Columbus AG

Die Tele Columbus AG (im Folgenden auch die „Gesellschaft“) ist eine Aktiengesellschaft nach deutschem Recht mit Sitz in Berlin und im Handelsregister des Amtsgerichts Charlottenburg

unter HRB 161349 eingetragen. Die Geschäftsanschrift der Gesellschaft lautet: Kaiserin-Augusta-Allee 108, 10553 Berlin, Deutschland.

Die Gesellschaft ist einer der führenden Glasfasernetzbetreiber in Deutschland mit einer Reichweite von mehr als drei Millionen

Haushalten. Ihr satzungsmäßiger Unternehmensgegenstand umfasst (i) den Erwerb, das Halten und Verwalten und die Veräußerung

von Beteiligungen sowie die Übernahme der persönlichen Haftung und Geschäftsführung von Handelsgesellschaften sowie Beteiligungen

an Unternehmen gleicher oder ähnlicher Art, (ii) die Erbringung von Multimedia- und Telekommunikationsdienstleistungen und

damit verbundener Dienstleistungen, (iii) die Betätigung auf den Gebieten Fernsehen, Telekommunikation und Multimedia, (iv)

die jeweils damit verbundene Vermarktung und Verwaltung und (v) die Übernahme der Personalverantwortlichkeit und zwar jeweils

im eigenen Namen und auf eigene Rechnung und nicht im Auftrag und/oder auf Rechnung von Dritten. Zu diesem Zwecke ist die

Gesellschaft zu allen unmittelbaren oder mittelbaren Maßnahmen berechtigt, die dem Gegenstand des Unternehmens zu dienen geeignet

sind. Die Gesellschaft kann Zweigniederlassungen und andere Unternehmen im In- und Ausland errichten, auch wenn sie einen

anderen Unternehmensgegenstand haben. Darüber hinaus kann die Gesellschaft ihre Tätigkeiten auch auf einen Teil der zuvor

unter (i)-(v) genannten Tätigkeitsbereiche beschränken.

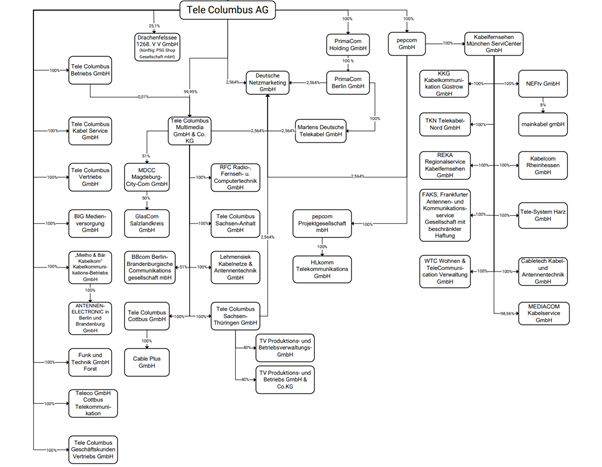

Im Wesentlichen besteht das Anlagevermögen aus direkt und indirekt gehaltenen Beteiligungen an anderen Gesellschaften. Die

Gruppe ist derzeit wie folgt strukturiert:

Die bis zuletzt noch von der Gesellschaft gehaltenen Anteile an der Aprostyle AG (AG Dresden, HRB 26402) hat die Gesellschaft

mit Anteilsübertragungsvertrag zum 1. Januar 2024 veräußert. Die Anteile an der Aprostyle AG sind demnach nicht Teil dieses

Umstrukturierungskonzepts.

1.2 Telekom Holdings 1 S.à.r.l.

Bei der Telekom Holdings 1 S.à.r.l. („LuxCo 1“) handelt es sich um eine Gesellschaft mit beschränkter Haftung (société à responsabilité limitée) nach dem Recht von Luxemburg mit Sitz in Luxemburg, die am 13. Dezember 2023 gegründet wurde und sich noch im Verfahren

zur Eintragung in das Handels- und Unternehmensregister Luxemburg (Registre de Commerce et des Sociétés) befindet. Die Adresse der Gesellschaft lautet: 17, Boulevard F.W. Raiffeisen, 2411 Luxemburg, Luxemburg.

Der satzungsmäßige Unternehmensgegenstand der LuxCo 1 ist der Erwerb von Beteiligungen in Luxemburg oder im Ausland an Gesellschaften

oder Unternehmen jeglicher Art sowie die Verwaltung dieser Beteiligungen. Die LuxCo 1 kann insbesondere Aktien, Anteile und

andere Beteiligungspapiere, Anleihen, Schuldverschreibungen, Einlagenzertifikate und andere Schuldtitel sowie ganz allgemein

alle ausgegebenen Wertpapiere und Finanzinstrumente, die von öffentlichen oder privaten Einrichtungen ausgegeben werden, durch

Zeichnung, Kauf und Tausch oder auf andere Weise erwerben. Sie kann sich an der Gründung, Entwicklung, Verwaltung und Kontrolle

von Gesellschaften und Unternehmen beteiligen und darüber hinaus in den Erwerb und die Verwaltung eines Portfolios von Patenten

oder anderen Rechten an geistigem Eigentum jeglicher Art investieren. Die LuxCo 1 kann in jeder Form Kredite aufnehmen, sei

es durch private oder öffentliche Angebote. Sie kann Schuldverschreibungen, Anleihen und jede Art von privaten oder öffentlichen

Schuldtiteln ausgeben. Beteiligungspapiere kann sie nur im Rahmen einer Privatplatzierung ausgeben. Ferner kann sie ihren

Tochtergesellschaften, verbundenen Unternehmen und anderen Unternehmen Kapital, insbesondere die Erlöse aus Kreditaufnahmen,

zur Verfügung stellen. Sie kann auch Garantien geben und einige oder alle ihrer Vermögenswerte verpfänden, übertragen, belasten

oder anderweitig Sicherheiten schaffen und gewähren, um ihre eigenen Verpflichtungen und die Verpflichtungen anderer Unternehmen

abzusichern, sowie allgemein zu ihrem eigenen Nutzen und dem anderer Unternehmen oder Personen. Um Zweifel auszuschließen,

darf die LuxCo 1 ohne die erforderliche Genehmigung keine regulierten Tätigkeiten im Finanzsektor ausüben. Die LuxCo 1 darf

alle Techniken, rechtlichen Mittel und Instrumente nutzen, um ihre Anlagen effizient zu verwalten und sich vor Kredit-, Zins-,

Wechselkurs- und anderen Risiken zu schützen. Sie kann alle kommerziellen, finanziellen oder industriellen Geschäfte sowie

alle Transaktionen in Bezug auf Immobilien oder bewegliches Vermögen durchführen, die direkt oder indirekt ihren Unternehmensgegenstand

begünstigen oder damit in Zusammenhang stehen.

Sämtliche Anteile an der LuxCo 1 werden derzeit treuhänderisch für die Gesellschaft gehalten. Bei Umsetzung des Umstrukturierungskonzepts

wird die Gesellschaft sämtliche Anteile an der LuxCo 1 erwerben.

1.3 Telekom Holdings 2 S.à.r.l.

Bei der Telekom Holdings 2 S.à.r.l. („LuxCo 2“) handelt es sich um eine Gesellschaft mit beschränkter Haftung (société à responsabilité limitée) nach dem Recht von Luxemburg mit Sitz in Luxemburg, die am 13. Dezember 2023 gegründet wurde und sich noch im Verfahren

zur Eintragung in das Handels- und Unternehmensregister Luxemburg (Registre de Commerce et des Sociétés) befindet. Die Adresse der Gesellschaft lautet: 17, Boulevard F.W. Raiffeisen, 2411 Luxemburg, Luxemburg.

Der satzungsmäßige Unternehmensgegenstand der LuxCo 2 ist der Erwerb von Beteiligungen in Luxemburg oder im Ausland an Gesellschaften

oder Unternehmen jeglicher Art sowie die Verwaltung dieser Beteiligungen. Die LuxCo 2 kann insbesondere Aktien, Anteile und

andere Beteiligungspapiere, Anleihen, Schuldverschreibungen, Einlagenzertifikate und andere Schuldtitel sowie ganz allgemein

alle ausgegebenen Wertpapiere und Finanzinstrumente, die von öffentlichen oder privaten Einrichtungen ausgegeben werden, durch

Zeichnung, Kauf und Tausch oder auf andere Weise erwerben. Sie kann sich an der Gründung, Entwicklung, Verwaltung und Kontrolle

von Gesellschaften und Unternehmen beteiligen und darüber hinaus in den Erwerb und die Verwaltung eines Portfolios von Patenten

oder anderen Rechten an geistigem Eigentum jeglicher Art investieren. Die LuxCo 2 kann in jeder Form Kredite aufnehmen, sei

es durch private oder öffentliche Angebote. Sie kann Schuldverschreibungen, Anleihen und jede Art von privaten oder öffentlichen

Schuldtiteln ausgeben. Beteiligungspapiere kann sie nur im Rahmen einer Privatplatzierung ausgeben. Ferner kann sie ihren

Tochtergesellschaften, verbundenen Unternehmen und anderen Unternehmen Kapital, insbesondere die Erlöse aus Kreditaufnahmen,

zur Verfügung stellen. Sie kann auch Garantien geben und einige oder alle ihrer Vermögenswerte verpfänden, übertragen, belasten

oder anderweitig Sicherheiten schaffen und gewähren, um ihre eigenen Verpflichtungen und die Verpflichtungen anderer Unternehmen

abzusichern, sowie allgemein zu ihrem eigenen Nutzen und dem anderer Unternehmen oder Personen. Um Zweifel auszuschließen,

darf die LuxCo 2 ohne die erforderliche Genehmigung keine regulierten Tätigkeiten im Finanzsektor ausüben. Die LuxCo 2 darf

alle Techniken, rechtlichen Mittel und Instrumente nutzen, um ihre Anlagen effizient zu verwalten und sich vor Kredit-, Zins-,

Wechselkurs- und anderen Risiken zu schützen. Sie kann alle kommerziellen, finanziellen oder industriellen Geschäfte sowie

alle Transaktionen in Bezug auf Immobilien oder bewegliches Vermögen durchführen, die direkt oder indirekt ihren Unternehmensgegenstand

begünstigen oder damit in Zusammenhang stehen.

Sämtliche Anteile an der LuxCo 2 werden von der LuxCo 1 gehalten.

2. Umstrukturierungskonzept

2.1 Konzept der Umstrukturierung; Gründe für die Umstrukturierung

Die Tele Columbus AG hatte mit einigen ihrer maßgeblichen Finanzgläubiger (gemeinsam die „Ad-Hoc-Gruppe“) Verhandlungen geführt über eine – angesichts der näher rückenden Endfälligkeit des von der Gesellschaft im Umfang von EUR

462 Millionen in Anspruch genommenen Konsortialkreditvertrags (Term Loan) und ihrer in Höhe von EUR 650 Millionen begebenen Anleihe erforderlich gewordene – nachhaltige Sanierung der Gesellschaft

(einschließlich ihrer Tochter- und Enkelgesellschaften). Die beiden zentralen Finanzierungsinstrumente bzw. -verbindlichkeiten

der Tele Columbus AG sollen verlängert und vertraglich entsprechend angepasst werden.

In einer verbindlichen Vereinbarung vom 22. November 2023 („Lock-Up-Vereinbarung“) hat sich die Ad-Hoc-Gruppe zu diesem Zweck verpflichtet, die Anpassung und Verlängerung der Finanzierungen im Gesamtwert

von ca. EUR 1,1 Milliarden (ohne Veränderung der zum damaligen Zeitpunkt bestehenden Forderungshöhe) bis Oktober 2028 zu unterstützen.

Ihre Mitglieder halten die Mehrheit der Finanzverbindlichkeiten der Gesellschaft unter dem Konsortialkreditvertrag und der

Anleihe. Die Mehrheitsaktionärin der Gesellschaft, die Kublai GmbH, hat unterdessen zugesagt, den für die Verlängerung und

die Anpassung der Finanzverbindlichkeiten mit der Ad-Hoc-Gruppe vereinbarten und erforderlichen (Gesellschafter-)Beitrag in

Höhe von EUR 300 Millionen unter dem Vorbehalt bereitzustellen, dass die Kublai GmbH ihrerseits die erforderlichen Mittel

von der Hilbert Management GmbH, der Mehrheitsgesellschafterin der Kublai GmbH, zur Verfügung gestellt bekommt; zu diesem

Zweck ist die Kublai GmbH der Lock-Up-Vereinbarung beigetreten. Von dem zugesagten Beitrag sollen die seit dem Frühsommer

2023 von der Hilbert Management GmbH zur Verfügung gestellten Brückengesellschafterdarlehen in Höhe von bis zu EUR 97 Millionen

zurückgeführt werden.

In der zwischen der Gesellschaft und der Ad-Hoc-Gruppe geschlossenen Vereinbarung hat die Gesellschaft der Ad-Hoc-Gruppe zugesagt,

die Tele Columbus-Gruppe zur zusätzlichen Absicherung der verlängerten und erweiterten Finanzverbindlichkeiten und erleichterten

Vollstreckung im Verwertungsfall eine sogenannte Double LuxCo-Struktur zu implementieren nach näherer Maßgabe der nachfolgenden Erläuterungen. Im Kern werden hierbei zwei nach luxemburgischem

Recht gegründete, in Luxemburg ansässige Kapitalgesellschaften in der Rechtsform der société à responsabilité limitée („S.à.r.l.“) („LuxCo“) als (mittelbare) Tochtergesellschaften der Gesellschaft implementiert. Die Gesellschaftsanteile an einer LuxCo werden zukünftig

unmittelbar durch die Gesellschaft gehalten (LuxCo 1), die Gesellschaftsanteile an der zweiten LuxCo (LuxCo 2) werden unmittelbar

durch die LuxCo 1 gehalten. Die gegenwärtig von der Gesellschaft gehaltenen Gesellschaftsanteile an Beteiligungen werden zur

Herstellung der Double LuxCo-Struktur zunächst von der Gesellschaft in die LuxCo 1 eingebracht, sodann werden diese von der LuxCo 1 in die LuxCo 2 eingebracht,

jeweils im Wege der Sachkapitalerhöhung gegen Gewährung von Anteilen. Letztlich sollen alle Anteile an Konzerngesellschaften

der Tele Columbus-Gruppe durch die LuxCo 2 gehalten werden. Somit ergibt sich folgende Zielstruktur:

Hintergrund dieser Umstrukturierung sind vollstreckungsrechtliche Implikationen. Die Double LuxCo-Struktur ist ein bewährtes Strukturierungs- und Sicherungsinstrument, das es den Gläubigern erlaubt, ihre Sicherungsrechte

im Falle eines Ausfalls unter den jeweiligen Finanzierungsverträgen (sogenannter event of default) nach Maßgabe des luxemburgischen Vollstreckungsrechts wahrzunehmen.

Das luxemburgische Vollstreckungsrecht ist internationalen Kreditgebern häufig gut bekannt. Es gilt im internationalen Vergleich

als einfach, schnell und kosteneffizient und bietet eine hohe Transaktionssicherheit. In anderen EU-Rechtsordnungen, insbesondere

in Deutschland, können Vollstreckungsverfahren demgegenüber vergleichsweise schwerfällig, langwierig und kostspielig sein.

Internationale Kreditgeber bestehen daher in der Praxis nicht selten auf die Anwendung des luxemburgischen Vollstreckungsrechts.

Konkret ermöglicht die Implementierung der Double LuxCo-Struktur, dass die LuxCo 1 im Rahmen der Vollstreckung von den Gläubigern als ein einziges Vollstreckungssubjekt (sogenannter

single point of enforcement) in Anspruch genommen wird, wodurch die Kontrolle über die zugrunde liegende Gruppe übernommen werden kann. Hierzu wird in

die von der LuxCo 1 verpfändeten Anteile an der LuxCo 2 vollstreckt, wodurch die Zuständigkeit für etwaige Streitigkeiten

über die Vollstreckung bei den luxemburgischen Gerichten liegt.

Die Vollstreckung von Sicherungsrechten gegen die LuxCo 1 ist ein zusätzlicher Vorteil für die Gläubiger, da (i) die Vollstreckung

in Luxemburg insolvenzsicher (bankruptcy remote) ist, (ii) es eine Straftat ist, in eine Vollstreckung in Luxemburg einzugreifen, und (iii) die luxemburgischen Gerichte

die Zuständigkeit für alle Streitigkeiten über die Vollstreckung behalten und bisher in ihren Entscheidungen gläubigerfreundlich

waren.

2.2 Technische Umsetzung

Im Einzelnen soll die Double LuxCo-Struktur wie folgt umgesetzt werden:

Derzeit fungiert die Tele Columbus AG im Wesentlichen als Holding-Gesellschaft der Tele Columbus-Gruppe und hält mittelbar

und unmittelbar Beteiligungen an insgesamt rund 41 Gesellschaften. An 13 dieser Gesellschaften ist die Tele Columbus AG unmittelbar

beteiligt; bei 10 dieser Gesellschaften handelt es sich um 100-prozentige Tochtergesellschaften der Tele Columbus AG.

Die Gesellschaft plant, die unmittelbaren Beteiligungen an anderen Gesellschaften (und damit auch die darüber vermittelten

mittelbaren Beteiligungen) in die Double LuxCo-Struktur zu überführen. Dafür sollen in der Beteiligungskette zwei neue LuxCo zwischen die Gesellschaft und ihre derzeitigen

unmittelbaren Beteiligungen treten. Die Tele Columbus Multimedia GmbH & Co. KG soll vor der Übertragung in eine GmbH umgewandelt

werden, um zu verhindern, dass die LuxCo 2 eine Betriebsstätte in Deutschland begründet. Anschließend soll sie gemeinsam mit

den weiteren Beteiligungen der Tele Columbus AG in die LuxCo 1 und sodann die LuxCo 2 eingebracht und später durch Abschluss

eines Ergebnisabführungsvertrags mit der Tele Columbus AG in die steuerliche Organschaft integriert werden.

Die Tele Columbus AG beabsichtigt zu diesem, Zweck zwei luxemburgische Gesellschaften, die Telekom Holdings 1 S.à.r.l. (LuxCo

1) und die Telekom Holdings 2 S.à.r.l. (LuxCo 2), zu erwerben. Derzeit hält ein Treuhänder sämtliche Anteile an der LuxCo

1 und (mittelbar) an der LuxCo 2 treuhänderisch für die Tele Columbus AG, wobei die LuxCo 1 alle Anteile an der LuxCo 2 hält.

Bei Umsetzung des Umstrukturierungskonzepts wird die Gesellschaft sämtliche Anteile an der LuxCo 1 erwerben; die Anteile an

der LuxCo 2 sollen weiterhin von der LuxCo 1 gehalten werden. Die jeweiligen Anteile an den beiden LuxCo und ihre selbst gehaltenen

Anteile werden sicherheitshalber an die Finanzgläubiger unter dem Term Loan und der Anleihe verpfändet.

Die Gesellschaft beabsichtigt, zur Durchführung dieses Umstrukturierungsplans mit der LuxCo 1 einen Vertrag über die Einbringung

von Geschäftsanteilen an den diversen anderen Gesellschaften in die LuxCo 1 im Wege einer Sacheinlage gegen Ausgabe neuer

Geschäftsanteile an der LuxCo 1 abzuschließen. Im Anschluss werden diese Beteiligungen von der LuxCo 1 in die LuxCo 2 im Wege

einer Sacheinlage gegen Ausgabe neuer Geschäftsanteile an der LuxCo 2 eingebracht; zu Bedingungen, die im Wesentlichen dem

Inhalt des Einbringungsvertrags entsprechen.

Hinsichtlich der Beteiligung der Gesellschaft an der Deutsche Netzmarketing GmbH, an der die Gesellschaft 2,56 % der Anteile

hält, steht die Übertragung der Anteile in die Double LuxCo-Struktur unter dem Vorbehalt der Zustimmung des Aufsichtsrats der Deutsche Netzmarketing GmbH. Hinsichtlich der jüngst erst

geschaffenen Beteiligung der Gesellschaft an der Drachenfelssee 1268. V V GmbH (künftig: PSG Shop Gesellschaft mbH), an der

die Gesellschaft 25,1 % der Anteile hält, steht die Übertragung der Anteile unter dem Vorbehalt der Zustimmung der Gesellschafterversammlung

der Drachenfelssee 1268. V V GmbH. Der Vorstand geht davon aus, die Zustimmungen der zuständigen Entscheidungsträger für die

Übertragung der Anteile zu erhalten. Wird die Zustimmung für eine oder beide Beteiligungen nicht erteilt, wird die Gesellschaft

die Beteiligungen, für deren Übertragung sie keine Zustimmung erhalten hat, nicht übertragen. Im Übrigen bleibt das Umstrukturierungskonzept

unberührt; alle übrigen Beteiligungen sollen auch in diesem Fall übertragen werden.

Hinsichtlich der Beteiligung an der Deutsche Netzmarketing GmbH und der Drachenfelssee 1268. V V GmbH (künftig: PSG Shop Gesellschaft

mbH) hängt eine Übertragung auf die LuxCo 1 von der abschließenden Prüfung steuerrechtlicher Implikationen aufgrund der bloßen

Minderheitsbeteiligungen an diesen Gesellschaften ab, wie unter Ziff. 3.1.2. dieses Berichts weiter ausgeführt. Sollte die

Übertragung einer dieser oder beider Beteiligungen eine erhebliche Steuerbelastung auslösen und damit nicht im Interesse der

Gesellschaft sein, wird die Gesellschaft die entsprechende Beteiligung nicht übertragen. Auch in diesem Fall soll das Umstrukturierungskonzept

im Übrigen durchgeführt werden; alle übrigen Beteiligungen sollen also auch in diesem Fall übertragen werden.

2.3 Wesentlicher Inhalt des Einbringungsvertrags

Der Einbringungsvertrag soll folgende wesentliche Inhalte haben:

Vertragsparteien

Parteien des Einbringungsvertrags sind die Gesellschaft als Einbringende von Gesellschaftsanteilen und Zeichnerin neuer Geschäftsanteile

sowie die LuxCo 1, mit Sitz in Luxemburg, Geschäftssitz unter 17, Boulevard F.W. Raiffeisen, L-2411 Luxemburg und gegenwärtig

im Prozess der Eintragung in das Handelsregister Luxemburgs (Registre de Commerce et des Sociétés, Luxembourg), als Übernehmerin

der Gesellschaftsanteile und Emittentin der neuen Geschäftsanteile.

Gegenstand des Einbringungsvertrags

Gegenstand des Einbringungsvertrags sind die von der Gesellschaft gehaltenen Gesellschaftsanteile an

| (1) |

der Tele Columbus Multimedia GmbH & Co. KG mit Sitz in Berlin (AG Charlottenburg, HRA 58459), dessen Komplementärin die Gesellschaft

ist (wobei die Gesellschaft derzeit plant, die Tele Columbus Multimedia GmbH & Co. KG bis zur Durchführung des Einbringungsvertrags

im Wege des Formwechsels in eine Gesellschaft mit beschränkter Haftung (GmbH) umzuwandeln und zur Erfüllung des Einbringungsvertrags

die dementsprechenden Geschäftsanteile an jener neu entstandenen GmbH einzubringen),

|

| (2) |

der Tele Columbus Betriebs GmbH mit Sitz in Berlin (AG Charlottenburg, HRB 176365), 25.000 Geschäftsanteile im Nennbetrag

von je EUR 1,00, mit den laufenden Nummern 1 bis 25.000,

|

| (3) |

der PrimaCom Holding GmbH mit Sitz in Leipzig (AG Leipzig, HRB 28071), 160.858 Geschäftsanteile im Nennbetrag von je EUR 1,00,

mit den laufenden Nummern 3 bis 160.860,

|

| (4) |

der Tele Columbus Vertriebs GmbH mit Sitz in Berlin (AG Charlottenburg, HRB 207637), 25.000 Geschäftsanteile im Nennbetrag

von je EUR 1,00, mit den laufenden Nummern 1 bis 25.000,

|

| (5) |

der Tele Columbus Kabel Service GmbH mit Sitz in Berlin (AG Charlottenburg, HRB 26930), 2 Geschäftsanteile im Nennbetrag von

je DM 5.700.000,00 und DM 1.800.000,00, mit den laufenden Nummern 1 und 2,

|

| (6) |

der pepcom GmbH mit Sitz in Unterföhring (AG München, HRB 188229), 3 Geschäftsanteile, davon 2 im Nennbetrag von je EUR 1.000,00

und einer im Nennbetrag von EUR 23.000,00, mit den laufenden Nummern 1 bis 3,

|

| (7) |

der Tele Columbus Geschäftskunden Vertriebs GmbH mit Sitz in Berlin (AG Charlottenburg, HRB 207637), 25.000 Geschäftsanteile

im Nennbetrag von je EUR 1,00, mit den laufenden Nummern 1 bis 25.000,

|

| (8) |

der BIG Medienversorgung GmbH mit Sitz in Mönchengladbach (AG Mönchengladbach, HRB 12691), 11 Geschäftsanteile, davon 3 im

Nennbetrag von je EUR 12.500,00, einer davon im Nennbetrag von EUR 25.000,00, einer davon im Nennbetrag von EUR 2.500,00,

4 davon im Nennbetrag von je EUR 5.000,00 und 2 davon im Nennbetrag von je EUR 7.500,00, mit den laufenden Nummern 4 bis 14,

|

| (9) |

der Funk und Technik GmbH Forst mit Sitz in Forst (Lausitz) (AG Cottbus, HRB 1400), 16 Geschäftsanteile, davon 4 im Nennbetrag

von je EUR 29.300,00, 5 im Nennbetrag von je EUR 2.400,00 und jeweils ein Geschäftsanteil im Nennbetrag von je EUR 39.550,00,

EUR 29.250,00, EUR 25.600,00, EUR 100.400,00, EUR 3.300,00, EUR 2.100,00 und EUR 8.200,00, mit den laufenden Nummern 1 bis

8 und 10 bis 17,

|

| (10) |

der Teleco GmbH CottbusTelekommunikation mit Sitz in Cottbus (AG Cottbus, HRB 714), 3 Geschäftsanteile, davon 2 im Nennbetrag

von EUR 13.000,00 und ein Geschäftsanteil im Nennbetrag von EUR 26.000,00, mit den laufenden Nummern 1 bis 3,

|

| (11) |

der „Mietho & Bär Kabelkom“ Kabelkommunikations-Betriebs GmbH, mit Sitz in Cottbus (AG Cottbus, HRB 14458), 8 Geschäftsanteile,

davon 2 im Nennbetrag von je EUR 6.400,00, 2 im Nennbetrag von je EUR 3.070,00, 2 im Nennbetrag von je EUR 1.537,00 und jeweils

ein Geschäftsanteil im Nennbetrag von EUR 3.300,00 und EUR 256,00, mit den laufenden Nummern 1 bis 3, 5 bis 7, 9 und 10,

|

| (12) |

der Drachenfelssee 1268. V V GmbH (künftig: PSG Shop Gesellschaft mbH), mit Sitz in Bonn (künftig: Leipzig) (derzeit noch

eingetragen im Handelsregister des AG Bonn, HRB 28018, Umfirmierung und Sitzverlegung sind bei dem zuständigen Registergericht

eingereicht), 6.275 Geschäftsanteile im Nennbetrag von EUR 1,00 mit den laufenden Nummern 18.762 bis 25.000, allerdings nur,

sofern die für die Übertragung der Anteile notwendige Zustimmung der Gesellschafterversammlung der Drachenfelssee 1268. V

V GmbH erteilt wird und eine steuerrechtliche Prüfung ergibt, dass die Übertragung der Anteile im Interesse der Gesellschaft

liegt,

|

| (13) |

der Deutsche Netzmarketing GmbH, mit Sitz in Köln (AG Köln, HRB 65897), ein Geschäftsanteil im Nennbetrag von EUR 2.500,00,

mit der laufenden Nummer 21, allerdings nur, sofern die für die Übertragung der Anteile notwendige Zustimmung des Aufsichtsrats

der Deutsche Netzmarketing GmbH erteilt wird und eine steuerrechtliche Prüfung ergibt, dass die Übertragung der Anteile im

Interesse der Gesellschaft liegt,

|

((1)-(13) jeweils einzeln eine „Beteiligung“ oder zusammen die „Beteiligungen“).

Die Geschäftsanteile werden zum Buchwert in die LuxCo 1 eingebracht.

Gegenleistung für die Einbringung und Abtretung der Beteiligungen in bzw. an die LuxCo 1 ist die Gewährung von neuen Geschäftsanteilen

an der LuxCo 1, die nach Maßgabe des Einbringungsvertrags von der Gesellschaft gezeichnet und übernommen werden sollen. Die

neuen Geschäftsanteile an der LuxCo 1 sollen auf Grundlage eines Gesellschafterbeschlusses über die Ausgabe neuen Geschäftsanteilen

gegen Einbringung der Geschäftsanteile an den einzubringenden Tochtergesellschaften („Sachkapitalerhöhungsbeschluss LuxCo 1“) zum Ausgabebetrag von EUR 1,00 je Geschäftsanteil an die Gesellschaft ausgegeben werden. Gegenstand des Einbringungsvertrags

soll zudem die Zeichnung und Übernahme von neuen Geschäftsanteilen an der LuxCo 1 durch die Gesellschaft gegen Einbringung

der Geschäftsanteile an den einzubringenden Beteiligungen als Sacheinlage sein.

Die Einbringung der Anteile soll zum Buchwert erfolgen.

Die Einbringung der Geschäftsanteile erfolgt mit Wirkung vom Zeitpunkt einer außerordentlichen Gesellschafterversammlung zum

Zweck der Sachkapitalerhöhung der LuxCo 1.

Garantien

Die Gesellschaft soll der LuxCo 1 im Wege eines selbstständigen Garantieversprechens nach § 311 BGB garantieren, dass die

Gesellschaft alleinige Inhaberin der nach dem Einbringungsvertrag übertragenden Gesellschaftsanteile ist und dass diese Gesellschaftsanteile

im Zeitpunkt des Eigentumsübergangs frei von dinglichen Rechten Dritter und auch nicht Gegenstand von An-, Vorkaufs- oder

sonstigen obligatorischen Rechten Dritter sind.

Zudem soll die Gesellschaft garantieren, dass sie über die Beteiligungen, mit Ausnahme der in diesem Absatz folgend genannten

Beteiligung, frei verfügen kann. Die Gesellschaft kann über die Beteiligung an der Deutsche Netzmarketing GmbH, mit Sitz in

Köln (AG Köln, HRB 65897), nur mit Zustimmung des Aufsichtsrats der Deutsche Netzmarketing GmbH verfügen. Die Gesellschaft

soll sich verpflichten, im Rahmen ihrer Möglichkeiten auf einen entsprechenden Beschluss des Aufsichtsrats der Deutsche Netzmarketing

GmbH hinzuwirken, sofern dies zulässig und zumutbar ist. Zudem kann die Gesellschaft über die Beteiligung an der Drachenfelssee

1268. V V GmbH (künftig: PSG Shop Gesellschaft mbH), mit Sitz in Bonn (künftig: Leipzig) nur mit Zustimmung der Gesellschafterversammlung

der Drachenfelssee 1268. V V GmbH verfügen. Die Gesellschaft soll sich verpflichten, im Rahmen ihrer Möglichkeiten auf einen

entsprechenden Beschluss der Gesellschafterversammlung der Drachenfelssee 1268. V V GmbH hinzuwirken, sofern dies zulässig

und zumutbar ist.

Die Gesellschaft soll der LuxCo 1 ferner garantieren, dass die übertragenen Geschäftsanteile voll eingezahlt sind, die hierauf

geleisteten Einlagen weder offen noch verdeckt zurückgewährt wurden und die übertragenen Geschäftsanteile frei von Nachzahlungs-,

Nebenleistungs- oder sonstigen Verpflichtungen oder Beschränkungen sind.

Sämtliche Garantien sollen sich auf den Zeitpunkt des Abschlusses des Einbringungsvertrags und des Zeitpunkts der Eigentumsübertragung

beziehen. Eine weitergehende Haftung der Gesellschaft und darüber hinausgehende Rechte der LuxCo 1 sollen ausgeschlossen sein,

soweit gesetzlich zulässig.

Über die zuvor genannten Garantien hinausgehende vertragliche und/oder gesetzliche Ansprüche und Rechte der LuxCo 1, insbesondere

auf Anfechtung, Rücktritt oder Minderung sowie jeder Anspruch aus der Verletzung vertraglicher Pflichten, culpa in contrahendo oder Störung der Geschäftsgrundlage sollen ausgeschlossen sein. Dies soll nicht für Ansprüche und Rechte aufgrund arglistiger

Täuschung oder sonstiger vorsätzlicher Vertragsverletzungen gelten. Keine Partei soll berechtigt sein, aufgrund unrichtiger

Erklärungen von dem Einbringungsvertrag ganz oder teilweise zurücktreten, auch nicht im Wege des Schadensersatzes statt der

ganzen Leistung (d.h. unter Rückabwicklung dieses Vertrags).

Die Rechte der LuxCo 1 sollen drei Jahre nachdem die LuxCo 1 vom Garantiefall Kenntnis erlangt hat, verjähren. Sie sollen

jedoch spätestens in zehn Jahren ab dem Abschluss des Einbringungsvertrags verjähren.

Nebenabreden

Der Einbringungsvertrag soll sämtliche Vereinbarungen zwischen den Parteien betreffend seinen Gegenstand enthalten. Nebenabreden

sollen nicht bestehen. Sollte eine oder mehrere Bestimmungen des Einbringungsvertrags ganz oder teilweise unwirksam oder undurchsetzbar

sein oder werden, oder sollte der Vertrag eine Lücke aufweisen, so soll die Gültigkeit der übrigen Bestimmungen hiervon unberührt

bleiben. Anstelle der unwirksamen oder undurchsetzbaren Bestimmung soll diejenige Bestimmung als vereinbart gelten, welche

dem Sinn und Zweck der unwirksamen oder undurchsetzbaren Bestimmung entspricht. Zur Ausfüllung einer Lücke soll diejenige

Bestimmung als vereinbart gelten, die dem entspricht, was nach Sinn und Zweck des Einbringungsvertrags vereinbart worden wäre,

hätte man die Angelegenheit von vornherein bedacht.

Kosten

Die Gesellschaft trägt die im Zusammenhang mit der Vorbereitung, dem Abschluss und der Durchführung des Einbringungsvertrags

entstehenden Kosten.

3. Voraussichtliche Auswirkungen der Umstrukturierung

3.1 Bilanzielle und steuerliche Auswirkungen der Umstrukturierung für die Gesellschaft

3.1.1. Bilanzielle Auswirkungen

Die Gesellschaft wird nach Umsetzung des Umstrukturierungskonzepts anstelle der Beteiligung an den direkt gehaltenen Tochtergesellschaften

die Beteiligung an der LuxCo 1 halten. Diese wird mit dem Wert angesetzt, den die direkt gehaltenen Tochtergesellschaften

hatten.

3.1.2 Steuerliche Auswirkungen

Die Übertragung der Beteiligungen an den Tochtergesellschaften der Gesellschaft auf die LuxCo 1 erfolgt grundsätzlich zu den

gemeinen Werten. Dies kann daher zu einem Übertragungsverlust (bei Vorhandensein stiller Lasten) oder zu einem Übertragungsgewinn

(bei Vorhandensein stiller Reserven) führen. Ein auf Kapitalgesellschaftsanteile entfallender Übertragungsverlust ist auf

Ebene der Gesellschaft nicht nutzbar. Ein auf Kapitalgesellschaftsanteile entfallender Gewinn wäre im Ergebnis zu 5 % steuerpflichtig.

Soweit sich hingegen stille Reserven in anderen zu übertragenden Wirtschaftsgütern befinden, insbesondere in den Wirtschaftsgütern

der Tele Columbus Multimedia GmbH & Co. KG (im Umfang von nach aktueller Einschätzung ca. EUR 275,5 Millionen), sind diese

grundsätzlich voll steuerpflichtig (was bei stillen Reserven im Umfang von EUR 275,5 Millionen nach den Berechnungen der Gesellschaft

– nach Verrechnung mit erwarteten laufenden Verlusten und den deklarierten Verlustvorträgen – eine Steuerbelastung der Tele

Columbus AG in Deutschland im Umfang von ca. EUR 15 Millionen zur Folge haben könnte).

Es ist grundsätzlich angestrebt, einen Einbringungs- bzw. Übertragungsgewinn bei der Gesellschaft zu vermeiden. Ob die hierfür

erforderlichen Voraussetzungen vorliegen, erscheint insbesondere für die als „Treuhand-KG“ ausgestaltete Tele Columbus Multimedia

GmbH & Co. KG im Hinblick auf das Teilbetriebserfordernis unklar.

Weiter dürften im Hinblick auf die Deutsche Netzmarketing GmbH und die Drachenfelssee 1268. V V GmbH (künftig: PSG Shop Gesellschaft

mbH) die Voraussetzung zur Vermeidung eines Einbringungs- bzw. Übertragungsgewinns nicht vorliegen, da die LuxCo 1 nach der

Einbringung nicht die Mehrheit der Stimmrechte halten wird.

Die teils mit den Tochterkapitalgesellschaften bestehenden Gewinnabführungsverträge sowie die teils bestehenden ertragsteuerlichen

Organschaften sollen trotz der zwischengeschalteten LuxCos fortbestehen. Dies ist grundsätzlich auch von der Rechtsprechung

und Finanzverwaltung anerkannt (sogenannte Bananenorganschaft).

Bei den Tochtergesellschaften der Gesellschaft sind Verlustvorträge vorhanden. Diese sollten durch Übertragung der Beteiligungen

auf die LuxCo 1 nicht untergehen, da die Gesellschaft zuvor 100 % der Anteile an der LuxCo 1 gehalten hat.

Die Tochtergesellschaften der Gesellschaft verfügen teilweise über Immobilienvermögen. Die Übertragung der Beteiligungen der

Gesellschaft an diesen Tochtergesellschaften auf die LuxCo1 ist grunderwerbsteuerpflichtig.

3.2 Sonstige Auswirkungen des Vertragsschlusses auf die Gesellschaft und ihre Aktionäre

Die rechtlichen und wirtschaftlichen Auswirkungen der Umstrukturierung auf die Gesellschaft und ihre Aktionäre lassen sich

nach Beurteilung des Vorstands wie folgt zusammenfassen:

3.2.1 Auswirkungen auf die Gesellschaft

Direkt gehaltene Beteiligungen werden künftig indirekt gehalten. Gesellschafterrechte werden unmittelbar in LuxCo 1 ausgeübt

und mittelbar hierüber in LuxCo 2 und den weiteren Beteiligungen. Angesichts der Beteiligung von je 100 % der Gesellschaftsanteile

der LuxCo 1 und LuxCo 2 ist die Steuerung der Beteiligungen sichergestellt. Eventuelle Mittelflüsse (einschließlich Ausschüttungen

der Beteiligungen) würden künftig durch die zwischengeschalteten Gesellschaften LuxCo 1 und LuxCo 2 geleitet. Die Gesellschaft

hat Cash Pool-Vereinbarungen mit Tochtergesellschaften zur Optimierung der Liquiditätsnutzung abgeschlossen; diese werden

mit Blick auf das avisierte Umstrukturierungskonzept gegebenenfalls angepasst. Des Weiteren bedürfen Vertragsverhältnisse

zwischen den Tochtergesellschaften und der Gesellschaft der Anpassung, namentlich Kontenverträge und Überlassungsverträge

von Boxen und Routern. Nach Einschätzung des Vorstands ergeben sich keine weiteren wesentlichen Auswirkungen auf die Gesellschaft.

3.2.2 Auswirkungen auf die Aktionäre

Mit den geplanten Umstrukturierungsmaßnahmen tritt im Falle der erfolgreichen Umsetzung ein sogenannter Mediatisierungseffekt

für die Aktionäre der Gesellschaft ein. So verliert z.B. die Hauptversammlung der Gesellschaft den Einfluss auf die Führung

der Geschäfte, die die an die LuxCo 1 übertragenen Beteiligungen betreffen. Über die Führung der diese Beteiligungen betreffenden

Geschäfte entscheidet dann nicht mehr der von der Hauptversammlung kontrollierte Vorstand der Gesellschaft, sondern die vom

Vorstand der Gesellschaft kontrollierte Geschäftsführung der LuxCo 1 und hiernach wiederum die von der Geschäftsführung der

LuxCo 1 kontrollierte Geschäftsführung der LuxCo 2.

Über die Gewinnverwendung und andere Maßnahmen betreffend die übertragenen Beteiligungen entscheidet nicht die Hauptversammlung

der Gesellschaft, sondern die Geschäftsführung der LuxCo 2.

Für die Sachkapitalerhöhung in der LuxCo 1 ist grundsätzlich – vorbehaltlich der hierfür nach Holzmüller/Gelatine-Rechtsprechungsgrundsätzen

einzuholenden Zustimmung der Hauptversammlung der Gesellschaft und etwaiger Zustimmungsvorbehalte zugunsten des Aufsichtsrats

i.S.v. § 111 Abs. 4 Satz 2 AktG – der Vorstand der Gesellschaft zuständig, der die Kapitalerhöhung als Vertreter der Gesellschaft

in der Gesellschafterversammlung der LuxCo 1 beschließen kann.

4. Zustimmung des Aufsichtsrats

Der Aufsichtsrat der Gesellschaft hat dem Umstrukturierungskonzept mit Beschluss vom 10. Januar 2024 zugestimmt.

5. Mitwirkung der Hauptversammlung an der Beteiligungsveräußerung

Nach der Rechtsprechung des Bundesgerichtshofs besteht ausnahmsweise in bestimmten Einzelfällen ein (gesetzlich nicht geregeltes)

Zustimmungserfordernis der Hauptversammlung für wesentliche Geschäfte einer Aktiengesellschaft.

Der Bundesgerichtshof hat in der sogenannten Holzmüller-Entscheidung (BGHZ 83, 122, 131) angenommen, der Vorstand einer Aktiengesellschaft

sei verpflichtet, die Zustimmung der Hauptversammlung einzuholen, wenn er einen Betrieb, der den wertvollsten Teil des Gesellschaftsvermögens

ausmacht, durch Übertragung auf eine Tochtergesellschaft ausgliedert.

Eine Präzisierung des Zustimmungserfordernisses hat der Bundesgerichtshof durch die Gelatine-Entscheidung (BGHZ 159, 30) herbeigeführt.

Demnach wird eine ungeschriebene Zuständigkeit der Hauptversammlung nur bei erheblichen Strukturänderungen angenommen, die

in ihrer Bedeutung für die Aktiengesellschaft an die Umstände des Holzmüller-Falls heranreichen, mithin also etwa 80 % der

Unternehmensaktiva betroffen sind. Teilweise wird eine entsprechende Schwelle bereits angenommen, wenn nur 75 % der Unternehmensaktiva

erfasst werden. Diesen Schwellenwerten kommt jedoch nur eine Indizwirkung zu, weshalb in Grenzfällen eine einzelfallbezogene

Gesamtbetrachtung geboten erscheint.

Ob die dargestellten Umstrukturierungsmaßnahmen (Übertragung der Beteiligungen an diversen anderen Gesellschaften der Tele

Columbus AG auf die LuxCo 1) unter die Grundsätze der Holzmüller/Gelatine-Entscheidungen fallen, ist angesichts der Einzelfallbezogenheit

der Rechtsprechung zweifelhaft. Der Vorstand legt mit Zustimmung des Aufsichtsrats rein vorsorglich wegen der wirtschaftlichen

Bedeutung der Beteiligungen und dem mit der Umstrukturierung verbundenen Eingriff in die Mitgliedschaftsrechte der Aktionäre

die vorgenannten Maßnahmen der Hauptversammlung zur Zustimmung vor. Durch diesen Ermächtigungsbeschluss wird der Vorstand

zum Abschluss aller notwendigen Verträge und Rechtshandlungen in Bezug auf das Umstrukturierungskonzept ermächtigt. Jedenfalls

bei wesentlichen Veränderungen der Sachlage, wird der Vorstand möglicherweise im Unternehmensinteresse von der Umsetzung des

Umstrukturierungskonzepts absehen.

6. Alternative Strukturierungskonzepte

Der Vorstand hat alternative Strukturierungen zu der Double LuxCo-Struktur geprüft, insbesondere auch eine Implementierung von zwei luxemburgischen Personengesellschaften als (direkte und

indirekte) Tochtergesellschaften der Tele Columbus AG (anstelle der im Umstrukturierungskonzept vorgesehenen zwei LuxCo),

in die die Beteiligungen eingebracht würden (das alternative Strukturierungskonzept).

Aufgrund einer eingehenden rechtlichen Prüfung, unter Einbeziehung deutscher und luxemburgischer Rechtsberater, und insbesondere

auch in Abstimmung mit der Ad-Hoc-Gruppe hat sich das hier zum Beschluss vorgeschlagene Umstrukturierungskonzept unter Berücksichtigung

aller wesentlichen Gesichtspunkte als vorzugswürdig erwiesen. Das alternative Strukturierungskonzept kann nicht mit der nötigen

Rechtssicherheit vergleichbare vollstreckungsrechtliche Vorteile in Luxemburg schaffen. Nach Abstimmung mit der Ad-Hoc-Gruppe

konnte vor dem Hintergrund dieser fehlenden Rechts- und Transaktionssicherheit mit der Ad-Hoc-Gruppe kein Konsens dahingehend

gefunden werden, das alternative Strukturierungskonzept umzusetzen.

7. Beabsichtigter Zeitplan

Der Vorstand beabsichtigt derzeit, das Umstrukturierungskonzept voraussichtlich im 1. Quartal 2024 umzusetzen, d.h. die Beteiligungen

der Tele Columbus AG auf die LuxCo 1 (und von dieser sodann auf die LuxCo 2) zu übertragen.

8. Abschließende Einschätzung des Vorstands

Vor diesem Hintergrund und nach sorgfältiger Ermittlung und Abwägung der Vor- und Nachteile sowie der Chancen und Risiken

liegt das vorgeschlagene Umstrukturierungskonzept, insbesondere der Abschluss des Einbringungsvertrags (mit einem im Wesentlichen

der Beschreibung in diesem Vorstandsbericht entsprechenden Inhalt), im Interesse der Gesellschaft und ihrer Aktionäre.

Berlin, Januar 2024

Der Vorstand

III. Weitere Angaben und Hinweise

| 1. |

Gesamtzahl der Aktien und Stimmrechte im Zeitpunkt der Einberufung

Im Zeitpunkt der Einberufung der Hauptversammlung verfügt die Tele Columbus AG über ein Grundkapital von EUR 296.617.494,00.

Das Grundkapital ist eingeteilt in 296.617.494 auf den Namen lautende Stückaktien mit einem anteiligen Betrag des Grundkapitals

von EUR 1,00 je Aktie. Gemäß § 21 Abs. 1 Satz 1 der Satzung gewährt jede Aktie in der Hauptversammlung eine Stimme. Die Gesamtzahl

der Stimmrechte beläuft sich somit auf 296.617.494 Stimmrechte.

|

| 2. |

Voraussetzungen für die Teilnahme an der Hauptversammlung und Ausübung des Stimmrechts

Zur Teilnahme an der Hauptversammlung und zur Ausübung des Stimmrechts sind nur diejenigen Aktionäre berechtigt, die im Aktienregister

eingetragen sind und die sich rechtzeitig vor der Hauptversammlung angemeldet haben. Die Anmeldung bedarf der Textform (§

126b BGB) und muss in deutscher oder englischer Sprache erfolgen. Sie kann unter Verwendung des mit dem Einladungsschreiben

zur Hauptversammlung übersandten Anmeldeformulars erfolgen.

Die Anmeldung muss der Gesellschaft unter der nachstehenden Adresse spätestens am 15. Februar 2024, 24:00 Uhr (MEZ), zugehen:

Tele Columbus AG

c/o Better Orange IR & HV AG

Haidelweg 48

81241 München

E-Mail: telecolumbus@better-orange.de

Maßgeblich für das Teilnahme- und Stimmrecht ist der im Aktienregister eingetragene Aktienbestand am Tag der Hauptversammlung.

Dieser wird dem Bestand am Ende des letzten Tages der Anmeldefrist entsprechen, da Aufträge zur Umschreibung des Aktienregisters,

die der Gesellschaft nach dem Ende des Anmeldeschlusstages in der Zeit vom 16. Februar 2024, 00:00 Uhr (MEZ), bis einschließlich

zum 22. Februar 2024, 24:00 Uhr (MEZ), zugehen, erst mit Wirkung nach der Hauptversammlung am 22. Februar 2024 verarbeitet

und berücksichtigt werden (sogenannter Umschreibestopp). Technisch maßgeblicher Bestandsstichtag ist daher der Ablauf des

15. Februar 2024, 24:00 Uhr (MEZ), (sogenanntes Technical Record Date). Die Aktien werden durch eine Anmeldung zur Hauptversammlung allerdings nicht blockiert. Aktionäre sind auch nach erfolgter

Anmeldung zur Hauptversammlung weiterhin berechtigt, über ihre Aktien zu verfügen.

Bevollmächtigte Intermediäre (z.B. Kreditinstitute), Aktionärsvereinigungen, Stimmrechtsberater und sonstige nach § 135 Abs.

8 AktG den Intermediären gleichgestellte Personen können das Stimmrecht für Aktien, die ihnen nicht gehören, als deren Inhaber

sie aber im Aktienregister eingetragen sind, nur aufgrund einer Ermächtigung des Aktionärs ausüben.

Nach Eingang der Anmeldung bei der Gesellschaft werden den Aktionären oder Bevollmächtigten Eintrittskarten für die Hauptversammlung

übersandt. Um den rechtzeitigen Erhalt der Eintrittskarten sicherzustellen, bitten wir die Aktionäre, frühzeitig für die Übersendung

der Anmeldung an die Gesellschaft Sorge zu tragen.

Weitere Hinweise zum Anmeldeverfahren finden sich auf dem den Aktionären übersandten Einladungsschreiben zur Hauptversammlung.

|

| 3. |

Bevollmächtigung und Stimmrechtsvertretung

Aktionäre können ihr Stimmrecht in der Hauptversammlung auch durch einen Bevollmächtigten, das heißt durch einen von der Gesellschaft

benannten Stimmrechtsvertreter (siehe dazu sogleich mehr) oder durch einen Intermediär bzw. eine diesem gleichgestellte Person

oder einen außenstehenden Dritten, ausüben lassen. Bevollmächtigt ein Aktionär mehr als eine Person, so kann die Gesellschaft

eine oder mehrere von diesen zurückweisen.

Die Erteilung der Vollmacht, ihr Widerruf und der Nachweis der Bevollmächtigung gegenüber der Gesellschaft bedürfen gemäß

§ 21 Abs. 2 Satz 2 der Satzung und § 134 Abs. 3 Satz 3 AktG der Textform (§ 126b BGB).

Ausnahmen vom Textformerfordernis können für Intermediäre, Aktionärsvereinigungen, Stimmrechtsberater sowie sonstige nach

§ 135 Abs. 8 AktG den Intermediären gleichgestellte Personen bestehen, vgl. § 135 Abs. 8 AktG. Aktionäre, die eine Vollmacht

zur Stimmrechtsausübung an Intermediäre, Aktionärsvereinigungen, Stimmrechtsberater sowie sonstige nach § 135 Abs. 8 AktG

den Intermediären gleichgestellte Personen erteilen wollen, werden gebeten, etwaige Besonderheiten der Vollmachtserteilung

bei den zu Bevollmächtigenden zu erfragen und sich mit diesen abzustimmen.

Auch im Fall einer Stimmrechtsvertretung ist eine fristgerechte Anmeldung durch den Aktionär oder den Bevollmächtigten nach

den vorstehenden Bestimmungen erforderlich. Wird eine Vollmacht erst nach Ablauf der Frist zur Anmeldung erteilt, muss der

Bevollmächtigte nicht mehr angemeldet werden, sondern kann das Stimmrecht des Aktionärs ungeachtet einer eigenen Anmeldung

ausüben, sofern der Aktionär selbst rechtzeitig angemeldet war.

Für die Vollmachtserteilung können Aktionäre auch das ihnen zusammen mit dem Einladungsschreiben übersandte Anmeldeformular

benutzen. Das Formular „Vollmacht an eine dritte Person“ kann auch über die Internetseite der Gesellschaft unter

| https://www.telecolumbus.com/investor-relations/ausserordentliche-hauptversammlung-2024 |

abgerufen werden.

Wenn weder ein Intermediär, eine Aktionärsvereinigung, ein Stimmrechtsberater oder eine sonstige nach § 135 Abs. 8 AktG den

Intermediären gleichgestellte Person bevollmächtigt wird, kann die Vollmacht entweder gegenüber der Gesellschaft oder unmittelbar

gegenüber dem bevollmächtigten Dritten (in diesem Falle bedarf es des Nachweises der Bevollmächtigung gegenüber der Gesellschaft

in Textform) erteilt werden.

Die Bevollmächtigung gegenüber der Gesellschaft oder der Nachweis der Bevollmächtigung gegenüber der Gesellschaft, ebenso

der Widerruf der Vollmacht, ist der Gesellschaft aus organisatorischen Gründen bis spätestens zum 21. Februar 2024, 24:00

Uhr (MEZ), unter der nachstehenden Adresse zu übermitteln:

Tele Columbus AG

c/o Better Orange IR & HV AG

Haidelweg 48

81241 München

E-Mail: telecolumbus@better-orange.de

Für eine rechtzeitige Übermittlung ist jeweils der Zugang bei der Gesellschaft maßgeblich.

Am Tag der Hauptversammlung kann der Nachweis der Bevollmächtigung durch Erklärung – ohne dass die vorstehende Frist einzuhalten

ist – dadurch geführt werden, dass der Bevollmächtigte die ihm erteilte Vollmacht vorweist, hinsichtlich der Stimmrechtsvertretung

bis zum Beginn der Abstimmungen. Der Widerruf kann am Tag der Hauptversammlung durch den Aktionär oder einen (anderen) bevollmächtigten

Dritten vorgewiesen werden.

Aktionäre können zudem den von der Gesellschaft benannten Stimmrechtsvertreter („Stimmrechtsvertreter der Gesellschaft“) zur Ausübung ihres Stimmrechts bevollmächtigen. Auch in diesem Fall ist eine fristgerechte Anmeldung des Aktionärs zur

Hauptversammlung nach den vorstehenden Bestimmungen erforderlich. Der Stimmrechtsvertreter der Gesellschaft wird das Stimmrecht

nur ausüben, soweit ihm eine ausdrückliche und eindeutige Weisung vorliegt. Deshalb müssen die Aktionäre zu den Gegenständen

der Tagesordnung, zu denen sie eine Stimmrechtsausübung wünschen, ausdrückliche und eindeutige Weisungen erteilen. Der Stimmrechtsvertreter

der Gesellschaft ist verpflichtet, gemäß diesen Weisungen abzustimmen. Sollte zu einem Gegenstand der Tagesordnung eine Einzelabstimmung

stattfinden, gilt eine hierzu erteilte Weisung für jeden einzelnen Unterpunkt. Soweit eine ausdrückliche und eindeutige Weisung

fehlt, wird sich der Stimmrechtsvertreter der Gesellschaft für den jeweiligen Abstimmungsgegenstand der Stimme enthalten.

Der Stimmrechtsvertreter der Gesellschaft steht nur für die Abstimmung über solche Beschlussvorschläge von Vorstand, Aufsichtsrat

oder Aktionären zur Verfügung, die mit dieser Einberufung oder später bekannt gemacht worden sind oder als Gegenanträge, die

nicht nur auf die Ablehnung des Vorschlags der Verwaltung, sondern auf inhaltlich abweichende Beschlüsse gerichtet sind, bzw.

Wahlvorschläge zugänglich gemacht worden sind. Der Stimmrechtsvertreter der Gesellschaft nimmt insbesondere keine Aufträge

mit dem Inhalt entgegen, Fragen oder Anträge in der Hauptversammlung zu stellen oder Widersprüche gegen Beschlüsse der Hauptversammlung

einzulegen.

Vollmachten und Weisungen an den Stimmrechtsvertreter der Gesellschaft bedürfen der Textform (§ 126b BGB). Für die Vollmachts-

und Weisungserteilung können Aktionäre auch das ihnen zusammen mit dem Einladungsschreiben übersandte Anmeldeformular benutzen.

Das Formular „Vollmacht und Weisungen an den Stimmrechtsvertreter der Gesellschaft“ kann auch über die Internetseite der Gesellschaft

unter

| https://www.telecolumbus.com/investor-relations/ausserordentliche-hauptversammlung-2024 |

abgerufen werden.

Eine Vollmacht zugunsten des Stimmrechtsvertreters der Gesellschaft und die ihm zu erteilenden Weisungen, ebenso der Widerruf

der Vollmacht, können bis spätestens zum 21. Februar 2024, 24:00 Uhr (MEZ), unter der nachstehenden Adresse erteilt, geändert

oder widerrufen werden:

Tele Columbus AG

c/o Better Orange IR & HV AG

Haidelweg 48

81241 München

E-Mail: telecolumbus@better-orange.de

Für die Fristwahrung ist jeweils der Zugang bei der Gesellschaft maßgeblich.

Die Gesellschaft bietet zudem ordnungsgemäß angemeldeten Aktionären bzw. deren Bevollmächtigten, welche in der Hauptversammlung

erschienen sind, an, den Stimmrechtsvertreter der Gesellschaft auch noch während der Hauptversammlung bis zum Beginn der Abstimmungen

mit der weisungsgebundenen Ausübung des Stimmrechts zu bevollmächtigen. Der Widerruf kann am Tag der Hauptversammlung durch

den Aktionär oder einen bevollmächtigten Dritten vorgewiesen werden.

|

| 4. |

Angaben zu den Rechten der Aktionäre

Anträge auf Ergänzung der Tagesordnung gemäß § 122 Abs. 2 AktG

Aktionäre, deren Anteile zusammen den zwanzigsten Teil des Grundkapitals oder den anteiligen Betrag von EUR 500.000,00 erreichen

(dies entspricht mindestens 500.000 Aktien), können gemäß § 122 Abs. 2 AktG verlangen, dass Gegenstände auf die Tagesordnung

gesetzt und bekannt gemacht werden.

Ein Verlangen auf Ergänzung der Tagesordnung ist schriftlich (im Sinne des § 122 Abs. 2 in Verbindung mit § 122 Abs. 1 Satz

1 AktG) an die Tele Columbus AG zu richten, die bei der Entgegennahme des Verlangens durch den Vorstand vertreten wird, und

muss der Gesellschaft bis spätestens zum 28. Januar 2024, 24:00 Uhr (MEZ), zugehen. Die Aktionäre werden gebeten, die nachstehende

Adresse zu nutzen:

Tele Columbus AG

z. Hd. Robert Berengeno

Kaiserin-Augusta-Allee 108

10553 Berlin

E-Mail: Carmen.Becker@pyur.com

Jedem neuen Gegenstand der Tagesordnung muss eine Begründung oder eine Beschlussvorlage beiliegen. Im Übrigen wird auf die

Voraussetzungen des § 122 Abs. 1 Satz 3 und 4 in Verbindung mit Abs. 2 S. 1 und § 70 AktG verwiesen.

Anträge und Wahlvorschläge von Aktionären gemäß §§ 126 Abs. 1, 127 AktG

Jeder Aktionär hat das Recht, in der Hauptversammlung Gegenanträge im Sinne des § 126 AktG gegen Beschlussvorschläge von Vorstand

und/oder Aufsichtsrat zu bestimmten Tagesordnungspunkten zu stellen sowie Wahlvorschläge im Sinne des § 127 AktG zur Wahl

von Aufsichtsratsmitgliedern oder Abschlussprüfern zu machen.

Solche Gegenanträge und Wahlvorschläge werden mit den jeweils zugehörigen weiteren Angaben über die Internetseite der Gesellschaft

unter

| https://www.telecolumbus.com/investor-relations/ausserordentliche-hauptversammlung-2024 |

zugänglich gemacht, wenn sie der Gesellschaft bis spätestens zum 7. Februar 2024, 24:00 Uhr (MEZ), unter der nachstehenden

Adresse zugehen und die weiteren Voraussetzungen für eine Pflicht der Gesellschaft zur Zugänglichmachung nach § 126 bzw. §

127 AktG vorliegen:

Tele Columbus AG

c/o Better Orange IR & HV AG

Haidelweg 48

81241 München

E-Mail: antraege@better-orange.de

Zu den weiteren Anforderungen an Gegenanträge und Wahlvorschläge gehört die Angabe des Namens des Aktionärs. Gegenanträge

müssen nach dem Gesetzeswortlaut mit einer Begründung versehen sein; bei Wahlvorschlägen bedarf es keiner Begründung. Die

Gesellschaft wird einen Gegenantrag indes auch dann zugänglich machen, wenn es an einer Begründung fehlt.

Eventuelle Stellungnahmen der Verwaltung zu Gegenanträgen und Wahlvorschlägen werden ebenfalls unter der genannten Internetadresse

veröffentlicht.

Um in der Hauptversammlung berücksichtigt werden zu können, müssen Gegenanträge und Wahlvorschläge in der Hauptversammlung

gestellt bzw. gemacht werden. Dies gilt auch, soweit sie gemäß §§ 126 Abs. 1, 127 AktG der Gesellschaft übersandt und von

dieser zugänglich gemacht worden sind.

Das Recht eines jeden Aktionärs, während der Hauptversammlung auch ohne vorherige und fristgerechte Übermittlung an die Gesellschaft

Gegenanträge zur Tagesordnung zu stellen bzw. Wahlvorschläge zu machen, bleibt unberührt.

Auskunftsrecht der Aktionäre gemäß § 131 Abs. 1 AktG

Gemäß § 131 Abs. 1 AktG kann in der Hauptversammlung jeder Aktionär vom Vorstand Auskunft über Angelegenheiten der Gesellschaft

verlangen, soweit sie zur sachgemäßen Beurteilung des Gegenstands der Tagesordnung erforderlich ist. Die Auskunftspflicht

erstreckt sich auch auf die rechtlichen und geschäftlichen Beziehungen der Gesellschaft zu einem verbundenen Unternehmen sowie

auf die Lage des Konzerns und der in den Konzernabschluss einbezogenen Unternehmen. Dabei steht die Auskunftspflicht unter

dem Vorbehalt, dass kein Auskunftsverweigerungsrecht besteht. § 131 Abs. 3 AktG regelt die Voraussetzungen, unter denen der

Vorstand die Auskunft verweigern darf. Neben allgemeinen Gesichtspunkten, die dem Auskunftsrecht entgegenstehen können (z.B.

Unmöglichkeit der Auskunftserteilung), kann das Auskunftsrecht auch durch Leitungs- und Ordnungsmaßnahmen des Versammlungsleiters

beschränkt werden. Auskünfte sind grundsätzlich mündlich zu erteilen; ein Anspruch der Aktionäre auf schriftliche Auskunftserteilung

besteht insofern nicht.

Die Ausübung des Auskunftsrechts setzt die Teilnahme an der Hauptversammlung voraus. Insofern sind also die im Abschnitt III.2.

dargestellten Voraussetzungen für die Teilnahme an der Hauptversammlung, insbesondere die Anmeldefrist, zu beachten.

Weitergehende Erläuterungen zu den Rechten der Aktionäre

Weitergehende Erläuterungen zu den Rechten der Aktionäre gemäß §§ 122 Abs. 2, 126 Abs. 1, 127 und 131 Abs. 1 AktG sind auf

der Internetseite der Gesellschaft unter

| https://www.telecolumbus.com/investor-relations/ausserordentliche-hauptversammlung-2024 |

zugänglich gemacht.

|

| 5. |

Informationen zum Datenschutz

Die Gesellschaft verarbeitet zur Vorbereitung und Durchführung ihrer Hauptversammlung personenbezogene Daten ihrer Aktionäre

und etwaiger Aktionärsvertreter. Diese Daten umfassen insbesondere den Namen, Vornamen, Wohnort bzw. Anschrift, eine etwaige

E-Mail-Adresse, den jeweiligen Aktienbestand, die Eintrittskartennummer und die Erteilung etwaiger Stimmrechtsvollmachten.

Je nach Lage des Falls kommen auch weitere personenbezogene Daten in Betracht.

Für die Datenverarbeitung ist die Gesellschaft die verantwortliche Stelle. Der Zweck der Datenverarbeitung ist insbesondere,

den Aktionären und Aktionärsvertretern die Teilnahme an der Hauptversammlung sowie die Ausübung ihrer Rechte vor und während

der Hauptversammlung zu ermöglichen. Rechtsgrundlage für die Datenverarbeitung ist Art. 6 Abs. 1 Satz 1 lit. c der VO (EU)

2016/679 vom 27. April 2016 (EU-Datenschutz-Grundverordnung – „DSGVO“). Zudem verarbeitet die Gesellschaft die personenbezogenen Daten für die weiteren in den Datenschutzhinweisen, die unter

| https://www.telecolumbus.com/investor-relations/ausserordentliche-hauptversammlung-2024 |

abrufbar sind, erläuterten Zwecke.

Die Gesellschaft beauftragt anlässlich ihrer Hauptversammlung verschiedene Dienstleister und Berater. Diese erhalten von der

Gesellschaft nur solche personenbezogenen Daten, die zur Ausführung des jeweiligen Auftrags erforderlich sind. Die Dienstleister

und Berater verarbeiten diese Daten ausschließlich nach Weisung der Gesellschaft. Alle Mitarbeiter der Tele Columbus AG und

die Mitarbeiter der beauftragten Dienstleister und Berater, die Zugriff auf personenbezogene Daten haben und/oder diese verarbeiten,

sind verpflichtet, diese Daten vertraulich zu behandeln. Im Übrigen werden personenbezogene Daten im Rahmen der gesetzlichen

Vorschriften den Aktionären und Aktionärsvertretern, die an der Hauptversammlung teilnehmen, im Rahmen der gesetzlichen Vorschriften

zur Verfügung gestellt, namentlich über das Teilnehmerverzeichnis.

Die personenbezogenen Daten werden gespeichert, solange dies gesetzlich geboten ist oder die Gesellschaft ein berechtigtes

Interesse an der Speicherung hat, etwa im Falle gerichtlicher oder außergerichtlicher Streitigkeiten aus Anlass der Hauptversammlung.

Anschließend werden die personenbezogenen Daten gelöscht.

Betroffene Aktionäre und Aktionärsvertreter haben unter bestimmten gesetzlichen Voraussetzungen ein Auskunfts-, Berichtigungs-,

Einschränkungs-, Widerspruchs- und Löschungsrecht im Hinblick auf ihre personenbezogenen Daten bzw. deren Verarbeitung sowie

ein Recht auf Datenübertragbarkeit nach Kap. III DSGVO. Außerdem steht ihnen ein Beschwerderecht bei der Gesellschaft als

verantwortliche Stelle und bei der Datenschutz-Aufsichtsbehörde nach Art. 77 DSGVO zu.

Für weitergehende Hinweise zum Datenschutz verweisen wir auf die ausführlichen Datenschutzhinweise, die unter

| https://www.telecolumbus.com/investor-relations/ausserordentliche-hauptversammlung-2024 |

abrufbar sind.

Die Kontaktdaten der Gesellschaft als verantwortliche Stelle lauten:

Tele Columbus AG

Kaiserin-Augusta-Allee 108

10553 Berlin

Unsere Datenschutzbeauftragte erreichen Sie unter:

MORGENSTERN Rechtsanwaltsgesellschaft mbH

Sabine Pernikas

– Datenschutzbeauftragte –

Große Himmelsgasse 1

67346 Speyer

E-Mail: datenschutz@pyur.com

|

Berlin, im Januar 2024

Tele Columbus AG

Der Vorstand

|